Обзор рынка акций США. Хотя формально сезон отчетностей за календарный второй квартал на рынке акций США начался на прошлой неделе отчетами Delta Air Lines (DAL) и трех ведущих банков, мы считаем именно текущую неделю стартовой.

В этом обзоре рынка акций США -во-первых, в период с 17 по 21 июля свои результаты опубликуют более 300 компаний из США. Во-вторых, среди них будут более 70 так называемых Large Cap (с капитализацией выше $10 млрд) и 15% представителей индекса S&P 500. Ну а первой компанией из «высшей лиги», к тому же входящей в так называемую группу FAANG крупнейших интернет-компаний традиционно станет Netflix. Ее отчет будет опубликован в понедельник после закрытия основной сессии. Ниже мы даем короткие анонсы по наиболее значимым для рынка компаниям из разных секторов.

Понедельник (17 июля): NFLX

Netflix (NFLX): Компания должна показать неплохие темпы роста абонентской базы даже в слабом с точки зрения сезонности втором квартале. Драйверами роста должны были стать запуски новых сезонов популярных сериалов “House of Cards”, “Orange Is the New Black”, а также противоречивое шоу “13 Reasons Why.” Также результатам этого квартала может помочь слабая сравнительная база предыдущего года, когда были повышены цены, что привело к снижению темпов роста новых подписчиков. Среди рисков в центре внимания остается рентабельность бизнеса вне США, которая в отчетном периоде могла снизиться из-за более высокой себестоимости контента.

Вторник (18 июля): IBM, CSX

International Business Machines Corp. (IBM): В центре внимания инвесторов и аналитиков снова будет выручка и валовая рентабельность. Первая падает уже более 10 кварталов, а вторая резко снизилась в первые три месяца этого года. Проблемы компании остаются те же: предыдущая модель бизнеса генерирует все меньше выручки и прибыли, а перспективное «облачное» направление пока не успевает покрыть потери. К тому же, высокие объемы инвестиций в новые технологии давят на рентабельность. Вряд ли IBM удалось выбраться из этого замкнутого круга во втором квартале. Скорее, это смутная перспектива следующего года.

CSX Corp (CSX): Самая крупная железнодорожная компания США открывает сезон отчетности и задает тон для всех остальных представителей сегмента. На фоне успешных двух последних кварталов и оптимизма вокруг недюжинных возможностей ветерана отрасли и бывшего CEO Canadian Pacific Railway (NYSE:CP) Хантера Харрисона (Hunter Harrison) акции CSX взлетели с начала года на 53%, хотя в целом этот сегмент вырос всего на 15%. Но сейчас ситуация вокруг компании не такая радужная: инвесторов беспокоит не только возможность вывести компанию на уровень лучших представителей отрасли, но и состояние здоровья самого 73-летнего Хантера, который вынужден управлять компанией из дома. Ожидания на отчетный и следующий кварталы очень высокие, поэтому вероятность провала мы оцениваем как довольно высокую. Последняя отраслевая статистика лишь подтверждает опасения: CSX находится в числе аутсайдеров роста.

Среда (19 июля): AA, QCOM

Alcoa (AA): Цены на алюминий находятся в новом цикле подъема, практически достигнув максимумов последних трех лет. Тем не менее, акции Alcoa, обычно сильно коррелирующие с ценой на металл, в этом цикле находятся скорее в боковом тренде. На это есть веская причина: после разделения компании на две независимые бизнес-единицы (Alcoa и Arconic), в рамках договоренности между ними, Arconic постепенно продает большой пакет акций AA на открытом рынке, чтобы уменьшить долговую нагрузку. Тем не менее, такой дисбаланс не может длиться очень долго, и предстоящий отчет может стать катализатором еще более сильного роста акций Alcoa.

Qualcomm (QCOM): Компания переживает пожалуй самый сложный период своего существования, поскольку проблемы окружили ее с разных сторон: множественные судебные иски от государственных регуляторов и отдельных компаний, отказ Apple платить роялти до разрешения конфликта и ее решение отдать часть заказов Intel, сомнительные перспективы завершить сделку поглощения голландской NXP. Пожалуй единственным позитивным фактором на этот квартал остаются успехи новой SoC Snapdragon 835, которую помимо Samsung (для флагманского смартфона Galaxy S8) использует целый ряд ведущих китайских производителей. Учтем также, что Qualcomm полностью убрал роялти подрядчиков Apple из прогноза на отчетный период (минус $500 млн выручки), и получим ситуацию, в которой не все так плохо, как может показаться на первый взгляд. Компании вполне по силам удивить аналитиков как минимум финансовыми показателями.

Четверг (20 апреля): EBAY, V, MSFT

eBay (EBAY): Компания находится в непростой ситуации, когда ей необходимо показать серьезное ускорение ключевых показателей во второй половине года, если она планирует сохранить прогноз на весь год без изменений. Этому могут помочь меры, предпринимаемые eBay по улучшению удобства пользования ее сервисами, и повышение маркетинговой активности. Тем не менее, ее подразделения StubHub и Classifieds вряд ли станут дополнительными драйверами роста в отчетном периоде.

Visa (V): Похоже, что акции лидера рынка электронных платежей продолжают находится в долгосрочном восходящем тренде, и даже сложно найти причины, по которым этот тренд может застопориться. Фундаментально они остаются очень сильными. В мировом масштабе на долю платежей с помощью карт до сих пор приходится всего 9%, поэтому потенциал роста просто огромный. Сегмент eCommerce растет двузначными темпами, а это практически прямая прибавка к выручке Visa. К тому же компания является лидером инноваций, поэтому до сих пор довольно легко отражала претензии более мелких конкурентов на долю рынка. Недавно Visa объявила широкомасштабную кампанию привлечения среднего и малого бизнеса к полному отказу от наличных. Это может стать дополнительным драйвером роста в среднесрочной перспективе.

Microsoft (MSFT): Все, что нужно компании в этом квартале – это подтвердить успешность перехода на новую модель бизнеса. В этом долгом процессе Microsoft находится на завершающей стадии, поэтому ее финансовые показатели должны были резко ускориться именно в отчетном периоде. Так, аналитики ожидают двузначных темпов роста выручки и роста прибыли из расчета на акцию на 60% г/г, а также повышение рентабельности более чем на 2 п.п. В следующем квартале рынок ожидает еще более впечатляющих цифр. Задача выглядит амбициозной, но мы считаем ее выполнимой для лидера софтверного сегмента и «облачного» оператора номер два (вслед за Amazon).

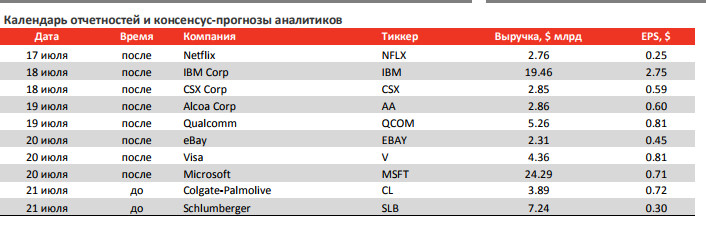

Календарь отчетностей и консенсус-прогнозы аналитиков

Пятница (21 июля): CL, SLB

Colgate-Palmolive (CL): Главная проблема компании в этом году исходит из Индии, где помимо денежной реформы правительство с 1 июля ввело новый налог на товары и услуги. Добавим сюда ценовую войну на домашнем рынке и в Европе, смену потребительских предпочтений в Китае и снижение рентабельности в Бразилии из-за слабого реала, и в итоге намеченный ориентир органического роста на 4% в 2017 году уже сейчас представляется невыполнимым. По крайней мере, компании придется очень сложно в поисках компенсаторов указанных проблем во втором полугодии.

Schlumberger (SLB): Слабая динамика сырьевых товаров и разбалансированность рынка продолжают давить на настроение в энергетическом секторе. Schlumberger как лидер сегмента услуг благодаря размеру компании, диверсификации, глобальному масштабу бизнеса и присутствия акций во всех энергетических индексах смотрится немного лучше своих аналогов, но при этом динамика акций (-16% с прошлого отчета) намного хуже, чем у более широких индексов вследствие негативной коррекции прогноза по прибыли три месяца назад. В отчетном периоде спасти компанию могут международные операции, занимающие в структуре выручки около 70%, благодаря улучшающейся конъюнктуре на некоторых локальных рынках сырья.

Периодически мы будем делиться с вами актуальной информацией по рынку акций США

Комментариев нет к записи “Обзор рынка акций США июль 2017”