Ежегодно все трейдеры торгующие на ММВБ ждут начало конкурса ЛЧИ, у каждого своя цель- кому то нужно посмотреть торговую стратегию лидеров, а кто-то хочет попробовать свои силы в торговле на конкурсе.

Итак что вы сегодня узнаете по успешным стратегиям конкурса Лучший Частный Инвестор:

Далее мы приводим полностью и без купюр интервью организаторов конкурса. Советую прочитать до конца- почерпнете много нового для себя как трейдера.

Когда происходил первый конкурс трейдеров лучший частный инвестор.

Это происходило уже 15 лет назад, соответственно 2003 год – первый конкурс, сильно отличался от того, что мы видим сегодня. То, что вы видите на слайде – это тот человек и окружение, которое довольно удачно описывают и целевую аудиторию и сотрудников, которые работали тогда в тех конкурсах.

Интернет-трейдинг тогда в России существовал года четыре как. То есть уже частные инвесторы получили доступ на рынки, начали торговать, но всё-таки это была очень маленькая, они составляли довольно малую долю от всего населения страны, гораздо меньше чем сегодня. То есть порядок цифр, которыми измерялся рынок, если сейчас это более 100 тысяч человек, тогда это было 5-6 тысяч человек.

Соответственно в первом конкурсе ЛЧИ участвовало порядка 60 трейдеров.

Пара слов, что это из себя представляло. Это был конкурс- «соревнование своих для своих», что я имею здесь ввиду? Это профессионалы, которые собрались, сгруппировались и решили посмотреть, а кто, что может? Конкурс в таком узком кругу, среди настолько квалифицированных профессионалов, он имел свои особенности. Какие? Ну, прежде всего, деньги здесь был далеко не главный стимул. Это как ранние игры «Что? Где? Когда?», когда призом были книги, а играли за интерес.

То же самое здесь денежные призы были, но гораздо интереснее было посмотреть на своих коллег по цеху. Потому что трейдер, если вы не трейдер в глобальном банке, если вы проп-трейдер или частный инвестор, это часто такая социальная профессия – возможности коммуникации с коллегами у вас довольно сильно бывают ограничены.

Это была одна из самых первых попыток собрать разных зарабатывающих вместе, в основном среди них, для того, чтобы посмотреть друг на друга, посмотреть кто какие использует стратегии, какие использует инструменты для отыгрыша тех или иных идей. Это далеко всегда не говорит о том, что если вы приходите в такой конкурс, что сразу все понимают, как вы зарабатываете и сразу вашу стратегию начинают по ней работать, тогда это было немножко по другому, тогда стратегий работало гораздо больше чем сейчас, гораздо меньше было участников, гораздо больше возможностей.

Поэтому это скорее всего обмен опытом тогда. Ну и сейчас во многом это так и остаётся – обмен опытом. Результаты считали буквально вот в Экселе, это была табличка, как вы видите, большая доля была сконцентрирована на расчёте именно этих участников.

Соответственно, что мы видим сегодня, что поменялось за последние 15 лет.

За последние 15 лет в конкурс ЛЧИ пришло очень много брокеров, много участников, расширился список инструментов, до всех вообще доступных инструментов. И соответственно поменялся и рынок, поменялся и трейдинг. Но одна из основных, основная мысль наверное которую я хочу здесь донести, что поменялась внешняя оболочка, но суть трейдинга, она осталась такой же, как и была до этого – крайне сложной и многогранной.

Первый конкурс ЛЧИ, какую он информацию предоставлял участникам?

Список сделок,по сути, как и сейчас. Список сделок, это очень неудобная, сложная информация, вы просто посмотрев на неё вряд ли что-то поймёте.

Вам нужно будет их как-то отранжировать, разделить друг от друга, отделить, построить график, понять, когда человек заходил, в какой инструмент, когда выходил и так далее. Соответственно вы можете понять, как вы будете это оценивать. У вас есть большое количество вариантов. Вы можете оценивать либо по доходности в %-ах, на сколько человек увеличил свой счёт.

Вы можете оценивать по доходу в рублях, вы можете оценивать по времени, минимальной просадке, параметров множество и вообще оценивать трейдеров – это довольно интересное занятие. Оценка результатов инвестирования – это весомая область инвестиционной сферы сегодня, есть целые компании, которые этим занимаются, которые раздают рекомендации на основе свой деятельности и так далее.

То, что конкурс стал более простым в понимании, хоть всё ещё остаётся, сохраняет большое количество нюансов. В конкурсе есть много номинаций, но тем не менее суть, то есть трейдниг – торговые стратегии участников, которые мы оцениваем – она не поменялась, она такая же сложная и многогранная. Поэтому все номинации, которые есть сегодня, они в той или иной степени всё-таки индикативны.

Об этом дальше поговорю об этих критериях. Но основная мысль, что каждого участника вы должны оценивать самостоятельно, исходя из ваших критериев. То есть какие-то стратегии там могут включать в себя огромное количество сделок, огромный риск, но при этом иметь довольно существенную доходность. Для кого-то это совершенно не подойдёт, для кого-то это не тот показатель, который важен, то есть каким-то инвесторам важен плавный рост капитала, они хотят именно такую стратегию реализовать сами. И так далее.

Основная мысль – вы идёте от вашей цели, вы идёте от того, что вам интересно, что вам важно. Именно по этому признаку отбираете.

Что касается номинаций, откуда это вообще пошло, как можно оценивать результаты трейдеров. Зачем нужны номинации, почему нельзя выбрать лучшего трейдера, просто лучшего частного инвестора?

Самое первое препятствие заключается в том, что если вы смотрите одного трейдера, который сделал доходность 1000% и на другого трейдера, он тоже сделал 1000%. Казалось бы, ну и период времени, давайте представим тот же самый – казалось бы трейдеры одинаковые. Но, если вы зададите вопрос, а с какого капитала они сделали и выяснится, что первый сделал 1000% имея на счету изначально там 1000 рублей, а второй имел миллион рублей – вопрос заиграет новыми красками. Как понять, кто из них более квалифицирован, более профессионален? Наверное тот, кто такую доходность смог сделать из миллиона.

Далее, вы смотрите как принимает трейдер решения – это может быть живой человек, который торгует перед компьютером, а это может быть также торговый робот, которого запрограммировал трейдер заблаговременно.

Соответственно здесь вы тоже не понимаете оценивать или нет в одной категории или нескольких. Забегая вперёд скажу, что в качестве организационного решения было принято решение отделить так называемых трейдеров руками, то есть тех, кто действительно сидит и подаёт поручения сделок на биржу от HFT – от роботов, от алготорговли, то есть программ, которые программирует человек.

Как мы подходили к этой задаче, как мы отделяли одних от других. Откровенно говоря, не во всех случаях на стороне биржи, или на стороне брокера можно отделить кто именно подаёт заявки в торговую систему: человек это или компьютер. Так как вы можете поставить программу на терминал и она будет подавать соответствующие заявки.

Как это можно сделать косвенно? Есть ряд случаев, когда точно можно сказать, что человек не мог это успеть сделать. О чём я говорю? О высокоскоростной алготорговле, когда участник подаёт миллион разных заявок за 5 минут, наверное здесь можно предположить, что человек физически не способен совершить такое количество осмысленных действий за такой короткий промежуток времени, он просто на кнопки не будет нажимать так быстро. Соответственно здесь мы говорим, что это точно HFT, точно робот. Соответственно в конкурсах ЛЧИ изначально и до сих пор сохранился подход по количеству заявок. То есть как только вы переходите через определённую скорость, сегодня это 5 тысяч заявок за три торговых дня. Соответственно, как только вы переходите за эту границу – вы сразу становитесь HFT.

Этот способ немного грубоватый, но грубоватый в каком плане: что человек может в принципе в этот порог тоже пройти, такой случай был в конкурсе прошлого года, но здесь нам важнее отделить HFT, так как основное замечание трейдеров, что человек не может конкурировать с алгостратегией чисто физически.

Здесь в ряде случаев действительно замечание справедливое, вы не можете подать 5 тысяч осмысленных заявок за 5 минут – у вас просто не хватит реакции и так далее. Соответственно это первый критерий. Второй критерий – это размер капитала, с разными капиталами сложней работать. Третий критерий – это особенности каждого конкретного рынка. О чём я говорю? Я прежде всего говорю об отличиях срочного рынка. Ни для кого не секрет, что вы можете торговать без плеча – просто покупая и продавая активы, что называется на свои средства, а можете торговать с плечом – увеличить риск и соответственно увеличить потенциальную доходность, если вы уверены в своей инвестидее.

Срочный рынок, в силу своей природы предоставляет инвесторам гораздо больше возможностей для плечей,для маржинальной торговли. Выкрутить тумблер условно риска до максимума вы можете легко на срочном рынке получить очень большое плечо, когда рост актива на процент может давать вам десятки процентов прибыли. Безусловно, это сопряжено с большими рисками. То есть как быстро вы зарабатываете, так быстро вы и теряете. Но зарабатывать можно действительно быстрее, чем на фондовом рынке. Соответственно отсюда выросла классификация по разным рынкам: фондовый, срочный, валют.

Это основные классификации инвесторов в рамках ЛЧИ. Здесь вы можете мне задать логичный вопрос, что стратегий бывает много, кто-то инвестирует, кто-то спекулирует – я здесь с вами безусловно соглашусь. По настоящему качественно оценивать инвесторов по той или иной категории, пожалуй на текущий момент, ну наверное можно с какими-то, можно с использованием каких-то нейронных сетей очень умно запрограмированных. Наверное это уже сегодня возможно. Или экспертная оценка, когда на это смотрит человек.Соответственно конкурс ЛЧИ сегодня, несмотря на большое количество номинаций, нужно понимать, что довольно условно это разделение, нужно смотреть на каждый случай, на каждую стратегию в отдельности, чтобы понимать её индивидуальную особенность.

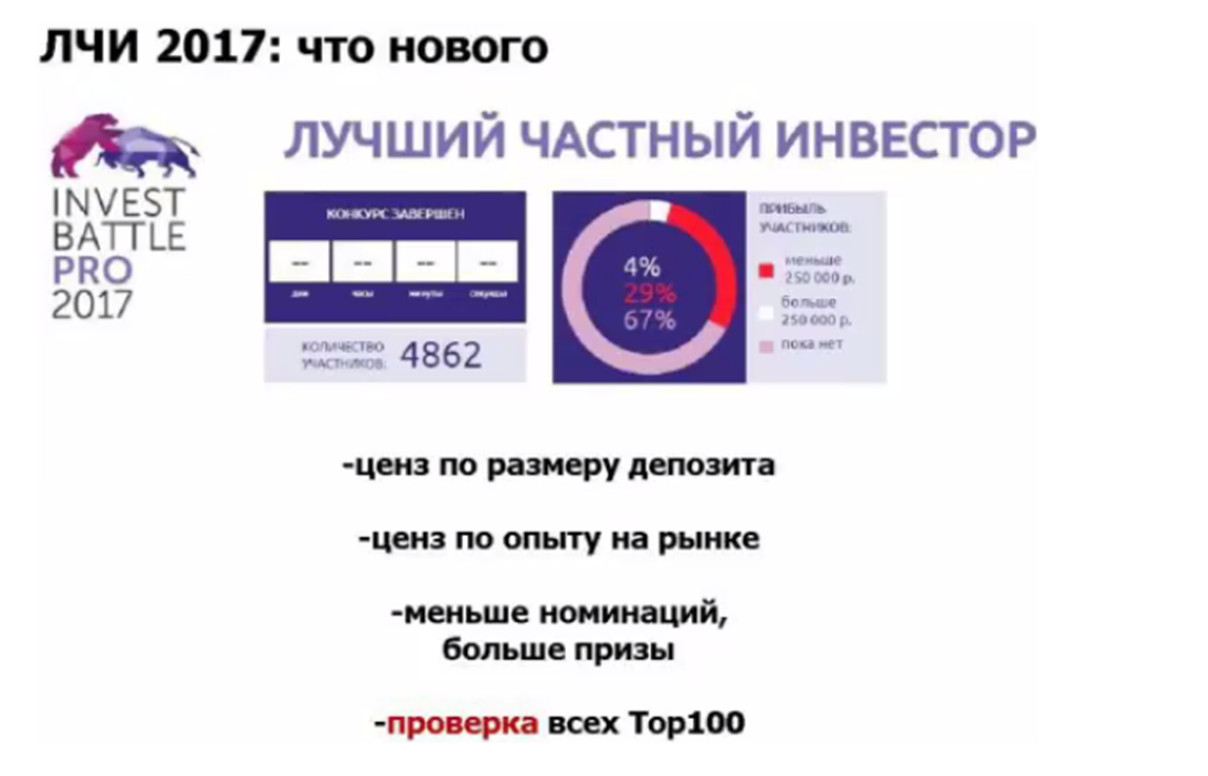

Итак, продолжим коллеги. Пара слов о ЛЧИ 2017. О конкурсе именно прошедшего года, что в нём было нового, какие в нём были соответственно нововведения, что мы из этого вынесли.

До 2017 года мог принять участие в конкурсе мог практически любой, то есть входной порог составлял 50 тысяч рублей. Более того, если вы даже приносили меньше денег, то всё равно вы могли участвовать, просто вам было сложнее, так как ваша доходность всё равно считалась с большей суммы. То есть, если вы принесли 25 тысяч рублей и сделали 100%, мы всё равно считали, что вы принесли 50 и нарисовали бы вам меньший доход, то есть 50%, а не 100. В этом году было принято кардинальное решение – сильно повысить входной порог, в пять раз он был повышен до 250 тысяч рублей. Все участники, которые приносили стартовые капитал меньше и попали в ТОП 100 по итогу были дисквалифицированы. Это первое. Второе, мы ввели ценз по опыту на рынке, то есть в конкурс допускались только те участники, которые открыли свой первый счёт в рамках Московской биржи не ранее соответственно чем за год до начала конкурса.

Меньше номинаций – больше призов. Сократили количество дисциплин со специфических, не все из которых пользовались популярностью до самых основных и увеличили таким образом денежные призы. И последнее – проверка всех ТОП 100.

На этом я хотел бы остановиться поподробнее – это вообще довольно интересный момент. Во-первых многие задают вопрос, как биржа проверяет этих победителей конкурса лучший частный инвестор, почему уверены, что там тот или иной участник не смухлевал и где-то не смошенничал, не нарисовал доходность и так далее. Так вот, объясню: кто проверяется, как, по каким алгоритмам.

Мы проверяли до этого только победителей, то есть тех, кто претендовал на денежные призы, так как проверить, вот например в 16м году в конкурсе принимало участие порядка 13 тысяч человек – проверять сделки каждого из них на соответственно те или иные запрещённые действия – довольно сложно, очень сильно трудоёмко и на самом деле не представлялось необходимым. То есть огромные ресурсы – смысл проверять людей, которые всё равно не претендуют на призовые места.

В этом году мы эту практику немного расширили: мы стали проверять не только победителей, но и чтобы повысить значимость первой сотни, чтобы там была какая-то конкуренция, чтобы людям было интересно не только сражаться за первое место, а за 10-е, 20-е, 80-е и так далее – мы проверяли ещё и ТОП100, таким образом, чтобы показывать в итоге, что если ты занял одно из первых 100 мест, это всё равно престижно, это всё равно говорит о том, что ты можешь зарабатывать на рынке. Как именно мы проверяли. Алгоритм проверки довольно сложный, он используется биржей, ну некая его модификация используется биржей в ежедневной деятельности: биржа мониторит сделки участников на предмет нерыночных практик, то есть злоупотреблений каких-то и так далее, грубо говоря переливаний со счёта на счёт, когда какие-то незаконные вещи происходят. То же самое можно делать и в ЛЧИ.

Как проще всего смошенничать и нарисовать себе результат, казалось бы, вы можете просто открыть, зарегистрировать два счёта, на одном покупать что-то дорого, и продавать это себе во второй счёт. Если актив неликвидный, то у вас вполне такое получится. Но, мы проверяем доли контрагентов у победителей, то есть мы находим зарабатывающего участника и смотрим за счёт чего он получил этот доход, с каких инструментов, с каких контрагентов и идём соответственно с уровня выше на уровень ниже, ниже и ниже. То есть если мы видим, что участник заработал большую часть прибыли например на инструменте или на облигациях там какого-нибудь банка второго эшелона.

Но в ЛЧИ нет облигация второго банка, ну давайте представим себе ну акции, не очень ликвидные акции третьего эшелона металлоперерабатывающего завода например. В системе очень легко видно, когда большую часть дохода участник зарабатывает на одном активе. Далее мы смотрим на его операции с этим активом, мы смотрим как он покупал эти акции, сколько держал он эту позицию, и мы как биржа имеем уникальную возможность: мы видим у кого он купил и кому он продал. Информация эта непубличная, мы не имеем права её раскрывать, но мы имеем право ей пользоваться в служебных целях. Конкурс ЛЧИ является как раз такой служебной целью, соответственно такую манипуляцию довольно легко раскрыть. То есть если участник покупал у одного, у другого дёшево, а через время продавал ему же дороже и так делал несколько раз и вообще львиная доля его дохода состоит из таких сделок — это очень хорошо видно нашими системами, таких участников мы исключаем из конкурса.

В этом году, к счастью, ни среди победителей, ни среди топ 100 в основной номинации выявлено не было. Как именно проверяем насколько глубоко: мы смотрим долю контрагента. Если доля контрагента по человеку превышает некое среднее значение, среднее значение зависит вообще от того, как торгует участник.

То есть если это HFT трейдер, который совершил несколько миллионов сделок за конкурс, то даже доля с одним контрагентом в 1% она может быть существенной. Даже если мы увидим, что у него со всеми в среднем там у него полпроцента прибыль он с каждого заработал, а с кого-то он заработал один или полтора – мы будем смотреть туда глубже и так далее. Соответственно если треть результата от одного контрагента – это тем более повод задавать вопросы.

как именно проверяем – по долям контрагентов, по долям в прибыли, по времени нахождения в позиции. То есть, если мы видим время нахождения в позиции, если мы видим, что участник купил бумагу и тут же через три секунды её продал другому по гораздо большей цене и потом снова сделал с ним же – мы видим, что он не брал на себя никакой рыночный риск. А если участник купил этот актив и держит его несколько дней в принципе рискуя тем, что цена этого актива может пойти как вверх, так и вниз – это опять же один из хороших сигналов. Но тем не менее – подход остаётся комплексный, к каждому случаю подходим индивидуально, рассматриваем его в контексте, что называется. И в этом году, к счастью, это очень приятно признавать, мы не нашли таких недобросовестных практик.

По нововведениям которые были, какие итоги мы можем вынести.

Ну первый, довольно очевиден: ценз по размеру депозита и по опыту на рынке, наверное даже прежде всего по размеру депозита – существенно сократил количество участников конкурса. То есть в прошлом году это порядка 13 тысяч человек, в этом почти 5 тысяч. Как видите, разница довольно существенная. Здесь о чём также хотел бы сказать. Вот много вопросов поступает по регулированию деятельности частных инвесторов, то есть какие вообще операции могут совершать частные инвесторы на бирже. Сейчас этот вопрос в принципе не стоит, вы можете прийти, открыть счёт у брокера и торговать практически всем чем угодно, но некоторое время совместно с центробанком профессиональное сообщество обсуждает идею создания стандарта по регулированию деятельности частных инвесторов, то есть допускать не всех частных инвесторов, не ко всем инструментам.

Это делается с целью прежде всего со стороны центробанка уменьшить количество недовольных клиентов, снизить количество жалоб и сделать так, чтобы люди в принципе получали от рынка то, чего они хотели, исключить какие-то риски брокерских компаний. Так вот, одно из таких решений, которое было предложено изначально – это ввести ценз, такой, что если у человек в первоначальной редакции был вообще такой жестокий ценз, что-то в районе один миллион 400 тысяч рублей. Потом, естественно в ходе обсуждения с профессиональным сообществом эти требования поменялись, но тем не менее, не сильно трансформировались.

Тем не менее конкурс ЛЧИ нам показывает, что на рынке в принципе есть большое количество частных инвесторов, размер капитала которых меньше, чем вот эти 250 тысяч рублей, меньше чем 200 тысяч рублей. Они, участвовали, торговали, как мы видим по результатам прошлых лет, часто довольно успешно, то есть это люди, которые вполне умеют себя вести на рынке и отрезая их исключительно по размеру депозита наверное мы не всегда мы идём им навстречу, наверное стоит подойти не только с этой стороны, а рассматривать ещё например и опыт на рынке. О чём кстати тот же центробанк и говорит последнее время, что очень-очень радует, что регулятор слышит позицию как частных инвесторов, так и нас как профессионального сообщества.

Соответственно вот один из выводов, что участник, не все частные инвесторы в России готовы сразу заводить большие деньги на рынок и не все частные инвесторы, у которых маленькие депозиты обязательно не умеют вести себя на рынке. Многие умеют и очень даже хорошо умеют это делать.

2 Чем интересен ЛЧИ рядовому трейдеру

Чем же ЛЧИ может быть интересен частному инвестору? Мы все знаем, что в ЛЧИ есть призы, большие денежные призы, большие доходности, в основном всегда на первый план выходят конечно же победители – те люди, которые сделали несколько сотен, а иногда и тысячи процентов за три месяца, всем интересно посмотреть на них, возможно где-то подражать, стать такими же по уровню. Но я бы призывал, особенно новичков на рынке относиться к этому с осторожностью, то есть победители ЛЧИ, если проводить аналогию с авиацией, то ЛЧИ, это знаете шоу боевых истребителей, которые вам показывают в принципе, а что сегодня может техника, а чего вообще можно достичь, где пределы возможностей.

Вряд ли каждый из вас будет летать по своим каким-то целям на боевых истребителях. Большинству из нас вполне достаточно гражданских лайнеров для выполнения наших целей и задач. То же самое и с трейдингом, не всем нужен безумный риск, не всем нужны доходности в 1000 процентов. Большинство из нас приходит на рынок с гораздо более консервативными целями, там кому-то достаточно многим и 20 и 30 процентов в год забирать с рынка – это тоже очень неплохие цифры и я уверен, что большинство из вас было бы очень радо, если бы имело возможность на такой стабильный доход выйти.

Соответственно, что может дать ЛЧИ рядовому трейдеру? Прежде всего вы видите не только победителей, но и всех остальных, вы видите всех тех, кто торговал, вы видите полную картину, в том числе и тех, кто ошибался и вы можете посмотреть на их ошибки и поучиться на них.

В ходе конкурса, когда он идёт с сентября по декабрь, у участников на сайте отображается их портфель в режиме онлайн, то есть там с небольшой задержкой до 15 минут, это связано с некими законодательными ограничениями, в том числе и с внутренними ограничениями биржи, но тем не менее, вы видите в онлайне – какие позиции занял тот или иной трейдер, вы можете смотреть, как он реагирует на рыночную ситуацию. Это может быть очень полезно, если вы нашли какого-то трейдера, который несколько лет участвует в ЛЧИ, вас устраивает его результат, он делает это хорошо – вы можете посмотреть вживую, а как он реагирует на события, которые ну как бы всегда задним числом удобно смотреть, удобно оценивать и просто говорить. Гораздо сложнее принимать решения в условия разворачивающейся перед вами неопределённости. Соответственно вы можете наблюдать, практически онлайн за тем как трейдер на это реагирует, те или иные, к чему это приводит, оценивать это соответственно в будущем и корректировать с учётом того, что вы увидели и поняли свою собственную стратегию.

Ещё один такой пункт хотелось бы выделить – дисциплина. Не моя мысль, мысль которую в общем то подчерпнул в комюнити. Многие трейдеры говорят, то что участие в ЛЧИ, то есть публичная торговля их дисциплинирует. То есть они дают некое обещание своим друзьям, знакомым или там своей клиентуре, если у них таковая имеется, обещание например не допускать просадки больше трёх процентов за день, что вполне может быть. Это довольно здравая практика для некоторых видов трейдинга. Так, вот, на ЛЧИ вы участвуете публично и если вы этого не сделаете – все это увидят. Вот знаете, как сейчас можно в Фейсбуке тоже самое делать, похожая функция. То есть социальная составляющая некоторых трейдеров всё-таки социализирует, не всех, для многих это не подходит, но кому-то это помогает.

И последний плюс, который здесь хотел бы отметить – трейдерское сообщество. Есть трейдерское сообщество в России, оно в общем-то не сказать, чтобы малочисленное, собираются и конференции, собираются и какие-то события периодически.Есть конференции по опционам, по товарным рынкам, во многих из которых участвует биржа, какие-то саморегулируемые организации, какие-то события проводят брокеры. Так вот, конкурс ЛЧИ, так или иначе сообществом освещается, можно в сети много чего на эту тему поискать и найти какие-то работающие вещи.

Безусловно, что здесь надо понимать, что вы на свой страх и риск пробуете все те методики, которые вы читаете в сети или там слышите на конференциях, только если вы сами лично для себя поняли, что вы готовы рискнуть некоторой суммой денег ради какой стратегии это можно делать. Но если вы готовы, если вы понимаете, если вы оцениваете всё здраво, то это может для вас приносить какие-то плюсы и вы можете где-то вашу торговлю чуть-чуть улучшить

Вы знаете, хороший пример: на одной из конференций, я помню очень хороший пример, когда во время одного из докладов организатор спрашивает у одного из завсегдатаев- а вот слушай, вот зачем ты вообще ходишь на эти конференции, ты зарабатываешь у тебя всё хорошо, действительно, что ты почёрпываешь, кроме там общения, какой-то социализации и он так в полушутку отвечает. Знаете я вот как-то пришёл на конференцию, послушал, там был доклад об определённой стратегии алготорговли, послушал, посмотрел алгоритм, пришёл домой, запрограммировал, поставил в Сишадинке – смотрю, работает. Это конечно утопическая ситуация. Я уверен, что абсолютное большинство стратегий вряд ли у вас будет работать также хорошо и просто, но тем не менее такое есть, такое профессиональное сообщество существует практически в любом виде деятельности и вы можете послушать совет коллег по цеху, которые иногда могут показать привычные вещи с новой стороны для вас.

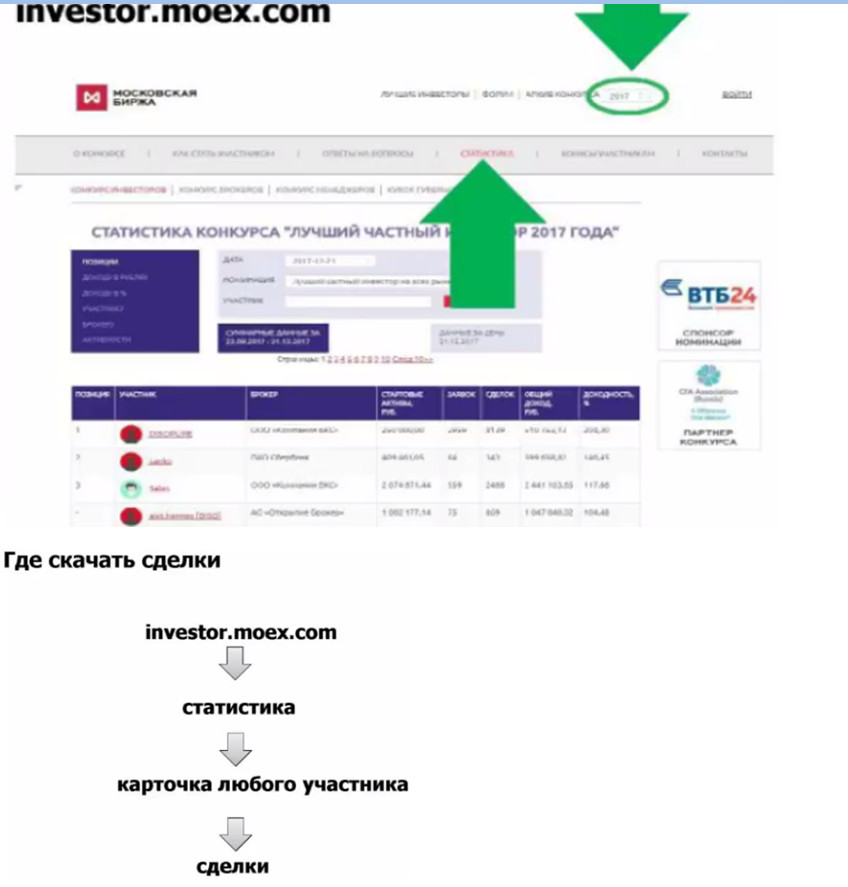

Где же это смотреть, где же все эти полезности дополнительные. Ну во-первых сайт, сайт ЛЧИ, звучит довольно просто investor.moex.com – он гуглится по словам Лучший частный инвестор и так далее. На сайте, вы видите где именно, есть раздел статистика, вы нажимаете туда, переходите в соответствующее меню и можете в разрезе номинаций посмотреть результаты участников. Обратите внимание, на сайте выделена ещё одна кнопка, когда переходите в раздел статистики вы по умолчанию просматриваете ещё за последний год. А если вы нажмёте на выпадающий список, вы увидите, что статистику можно просматривать на много лет назад. То есть сайт ЛЧИ даёт вам посмотреть возможность как работали, зарабатывали и теряли средства на рынке участники на протяжении более чем 10 лет последних. Какая-то из этой информации безусловно уже устарела, но в остальном для тестирования каких-то своих алгоритмов, для проверки тех или иных гипотез, для в общем-то увлечённого трейдера, увлечённого аналитика – на мой взгляд этот массив информации представляет большой интерес. Там можно покопаться и попытаться найти что-то интересное.

Где посмотреть сделки того или иного участника подробно investor.moex.com в раздел статистика, заходите в карточку любого участника, просто нажимаете на его ник и чуть вниз проматываете, у вас будет пункт сделки, вы сможете их скачать в виде Эксель файла, там будет направление сделки, актив, время совершения сделки и цена по которой участник её совершил. Таким образом вы уже сможете у себя все отследить и как-то у себя воссоздать торговую стратегию. Более того, в торговом сообществе есть специальный софт, который помогает визуализировать сделки участников ЛЧИ, то есть этот файл сразу превращает в какой-то красивый график. Здесь советую поискать в сети .

3 Конкретные примеры победителей конкурса

Теперь хотелось бы перейти к конкретным примерам последнего, да и не только конкурса, и не только последнего конкурса на примере победителей показать вам несколько основных стратегий, показать их плюсы и минусы, возможно кто-то из слушателей услышит для себя что-то интересное. Поймёт, что та или иная стратегия ему подходит или же наоборот ему этим лучше не пользоваться.

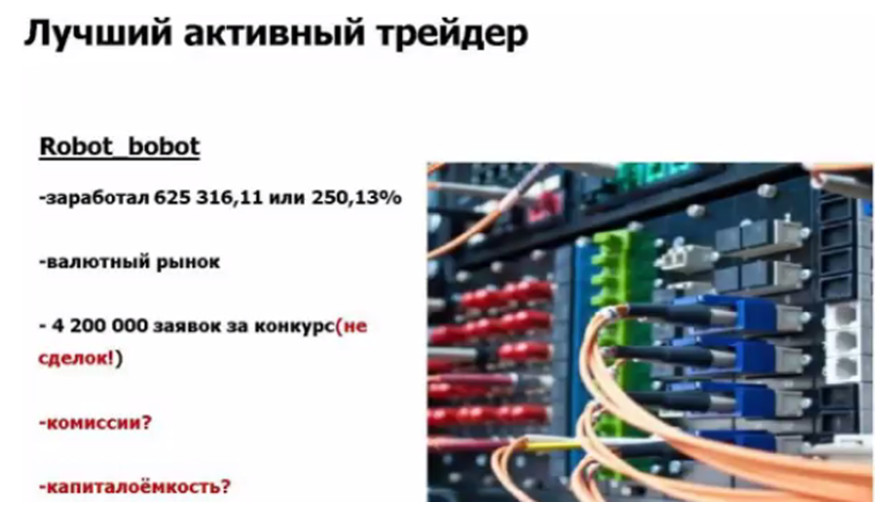

Итак, первый пример – лучший активный трейдер, это как раз номинация роботов, то есть активный трейдер исторически эта номинация была создана для того, чтобы отделить алготорговлю от людей торгующих руками

Соответственно требования к этой номинации – более 5 тысяч заявок – средневзвешенное число за последние три дня. Здесь мы видим победителя в этом году – типичная алготорговля, причём довольно высокочастотная. Участник по ником Robot_bobot, вы видите его доход, он заработал 625 тысяч рублей, в процентах это 250% от его суммы, то есть сумму он увеличил два с половиной раза. Совершал он операцию на валютном рынке, вы видите количество заявок за конкурс: 4 200 000 заявок за конкурс (за три месяца, но тем не менее). 4 200 тысяч – не мало, руками такое сделать не просто. Здесь обратите внимание, это именно заявок, не сделок. В лишний раз поясню в чём разница. Когда вы подаёте заявку на покупку или продажу того или иного инструмента на бирже вы подаёте заявку например на покупку 10 каких-либо акций по цене Х и не всегда ваша заявка встречается с точно такой же заявкой.

Она может встретиться не с этой заявкой на продажу 10 акций, а на продажу 5 акций может прилететь вам заявка и ещё 5 заявок по одной. Соответственно одна ваша заявка таким образом разобьётся на три сделки. Такое может быть и практически всегда такое и происходит с крупными заявками. Соответственно, как мерять активность участников правильно? На наш взгляд всё-таки по заявкам, потому что одна заявка – это одно осмысленное в той или иной степени действие со стороны участника, а сделка может быть частью там более крупной заявки.

Так вот, Robot_bobot подал 4 200 000 заявок. Доходность 250% за три месяца, это очень и очень впечатляющие цифры. Даже если за год участник сделал доходность 250% — это очень и очень хорошо, это тем не менее говорит о довольно высокой степени риски. Если вы рассчитываете на такую доходность – вы должны осознавать, что с высокой долей вероятности вы потеряете львиную долю, а может быть и все средства. Но как вы видите на примере участника – это реально, робот, за три месяца заработал такую доходность. Но всё-таки робот, он не живёт сам по себе, это компьютерная программа, которую программирует трейдер или программист собственно по заданию трейдера. О чём я здесь? О том, что в последнее время много говорится о так называемом робоэдвайзинге, о робосоветниках, о робоинвестициях, то есть о всех тех случаях, когда вам помогает принимать инвестиционное решение программа и не вы сами торгуете, а за вас торгует программа.

С одной стороны это несёт в себе большое количество плюсов, у вас освобождается время, вы не должны принимать никаких решений. С другой стороны вы перекладываете ответственность полностью на алгоритм. И, если вы изобрели работающий рецепт, который позволяет вам заработать на рынке – сегодня далеко не обязательно, что этот рецепт будет работать спустя месяц, квартал или год. Как правило он перестаёт работать, многие создатели торговых роботов, многие программисты из этой сферы, ну практически все, с кем мне доводилось общаться лично, чьи выступления слышал, чьи статьи читал – практически все говорят о том, что рынок со временем всегда меняется.

И однажды написанный алгоритм, он не может работать вечно. Он просто не может работать вечно, хотя бы потому, что сегодня там допустим у вас торговая на бирже, это редко происходит, но тем не менее, идёт с 10 утра и до 7 вечера, а завтра что-то поменяется и она начнёт идти до 7ч30 вечер. Это довольно важный параметр и даже в таком, казалось бы простом случае вам нужно будет внести изменения в такую программу.

Если вы увидите в сети объявление, что продаётся торговый робот, который заработал 50%, который на истории показал хороший результат – вы совершенно ничего не понимаете в роботах и хотите такого купить – это далеко не всегда правильное решение. С роботом нужно уметь обращаться, уметь его программировать. В данном случае я уверен, что человек, который сидел по ту сторону монитора, оперативно ситуацию отслеживал и при необходимости вносил какие-то изменения в алгоритм. С точки зрения торговли чем можно охарактеризовать Robot_bobot: огромное количество сделок, малое нахождение в позиции. Соответственно маленькие, очень маленькие движения берутся и на них фиксируется прибыль – не допускается высокая просадка.

Какие здесь подводные камни? Подводных камней два, вы видите их на слайде – первый это комиссии, комиссию брокеру вы платите как правило от сделки. Если вы совершаете миллионы сделок, то и комиссия у вас будет соответствующая. Здесь важный момент, что как правило алготорговля, то есть высокочастотные все практики – они имеют смысл только при ограниченном объёме комиссий и как правило у брокерских компаний есть соответствующее решение, то есть есть соответствующие тарифные планы, когда у вас есть некое безлимитное число сделок, вы платите некую абонентскую плату и в месяц вы можете совершать огромное количество сделок. Обычно торговые роботы используют именно такие тарифные планы, именно в таких тарифных планах они могут зарабатывать.

Второй подводный камень – довольно серьёзный: капиталоёмкость. То есть о чём это? О том, что такая стратегия может сработать, если у вас портфель 50 тысяч рублей, 200 в нашем случае и то, мы не можем точно утверждать, что всегда все деньги использовались. Но если вы такую стратегию попробуете повторить с миллионом рублей, с 5 миллионами рублей, это не всегда сработает, это вполне может не сработать. Соответственно подводный камень такого стиля торговли – это необходимость оптимизации комиссии и не всегда высокая капиталоёмкость, и безусловно необходимость дизайлек.

Далее, что могут роботы? Что могли роботы ранее — я уверен могут и сейчас. Здесь на слайде, вы видите результаты конкурса ЛЧИ 2014ый год, номинация как раз активный трейдер. Это и есть те самые алготрейдеры. 2014-ый год был крайне богат на таких участников. Вы видите топ 5, вы видите их доходности за три месяца. Согласитесь, цифры поражают воображение. Здесь, опять же повторюсь, что сфера очень специфическая, в ней преуспевают совсем-совсем немногие и на некотором эта это превращается не столько в конкуренцию именно вашего софта, именно стратегии торговой, это иногда бывает ещё и конкуренция в плане железа, то есть подключения к торгам. Такие решения часто могут требовать прямого подключения к бирже, чтобы физически снизить скорость передачи данных. Это очень специфическая сфера, да, такое в ней возможно, например прежде, чем туда идти, вы должны точно убедиться, что вы готовы на определённые риски, вы готовы на большое количество сложного материала.

Совершенно противоположный тип трейдера алготрейдеру – это победитель номинации лучший трейдер-капиталист 2017 года, трейдер под ником Smeshinka. Вообще в ЛЧИ многие трейдеры не раскрывают свои настоящие имена и фамилии. Есть много причин, одна из основных, если ты заработал, если ты публично говоришь, что у тебя есть некая весомая сумма денег, ты её ещё раз пять приумножил, ну некоторые люди опасаются так делать, опасаются за свою безопасность просто напросто – не все раскрывают имена и фамилии. Но в данном случае Smeshinka уже не в первый год участвует в конкурсе ЛЧИ, она довольно публичная персона, то есть даёт интервью иногда, пишет статьи и даёт какие-то комментарии в профильных сообществах. Это всё гуглится, вы можете поискать в интернете, найти. Наталья, как её зовут, довольно откровенно говорит о своих результатах, говорит о плюсах, о минусах. Я бы очень посоветовал почитать – это очень хороший опыт, но что мы здесь можем вынести, чем этот случай…

Наталья Орлова-Smeshinka, вы можете легко прогуглить, она даёт много интервью. Так вот, чем интересен этот случай? Этот случай интересен тем, что она принесла довольно существенную сумму в конкурс, вы видите, более 9 миллионов рублей и заработала с них практически 200 процентов. То есть она брала на себя очень, очень большой риск, на очень большие деньги. То, что на ЛЧИ встречается довольно редко, фьючерс – это тот инструмент, на котором работая с большим плечом вы несёте безусловно большие риски. От них можно избавляться, но в рамках конкурса, как показывает нам статистика – Наталья этого не делает, если вы так или иначе хеджируете какие-то риски, хеджируетесь от них – вы всегда жертвуете доходностью, если вы не хотите жертвовать доходности – вы принимаете на себя весь риск. Это как раз тот случай.

Что ещё более интересно, она торговала очень сложный актив. Нефть брент, это ну если посмотреть сводки новостей за последние два года – вы увидите, что курс нефти, что цена сорта нефти сорта брент, лайт, юралс и всех прочих – её пытаются с разной степенью успеха предсказать главы государств, главы нефтяных компаний, министры энергетики совершенно разных стран и все делают совершенно разные прогнозы. И практически ни у кого это не получается делать. В данном случае, мы видим человека, который второй год подряд, в прошлом году она победила в номинации – лучший на срочном рынке. Не первый год она побеждает в номинациях ЛЧИ – этим этот случай уникален, очень большой риск, обратите внимание, осознанный высокий риск. Что здесь важно – она его осознаёт.

В отличие там от какой-то части трейдеров, особенно новичков, которые приходят на рынок. Соответственно, осознавая этот риск, она делает эту ставку и эта ставка что называется играет. Это на мой взгляд одни из самых красивых кейсов ЛЧИ 17года, позволяющий показать чего можно добиваться на рынке, если ты знаешь, что делаешь, и используешь все инструменты со знанием дела.

Ещё один подвид трейдинга на примере лучшего победителя конкурса ЛЧИ 2017, трейдер под ником DISCIPLINE. Что характерно, DISCIPLINE – это тоже публичный персонаж, ранее он участвовал в конкурсах ЛЧИ под ником Татарин, показывал тоже великолепные результаты

В общем-то человек тоже довольно открытый. Обратите внимание, сумма конечно немного поменьше, но обратите внимание, довольно существенная доходность – 204%, удвоил свой депозит участник. Торговал акциями на фондовом рынке, мы видим множество тикеров – 74, с которыми он совершал операции.

Если посмотреть его сделки, вы увидите, что в среднем время нахождения в позиции – не очень большое, то есть позиции закрываются довольно быстро. Комиссии при этом довольно высокие, но если ваша торговая стратегия настроена таким образом, что вы со сделки всегда берёте в несколько раз больше чем комиссию, то вполне это может себя оправдать. DISCIPLINE – здесь о чём бы я хотел сказать, вот тоже на многих конференциях, те же самые трейдеры и в своих дневниках многие пишут, что львиная доля успеха в торговле это дисциплина, как и в любом деле. То есть трейдинг как деятельность – он имеет специфическую природу в том плане, что, понимаете, есть такая знаменитая фраза, что на рынке людьми управляют две эмоции: страх и жадность. Страх – потерять и жадность – заработать как можно больше. Так вот, мы все люди, от этого никуда не деться, мы все подвержены эмоциям, и эти эмоции иногда в торговле могут мешать.

Если вы совершаете то или иное действие под влиянием эмоций, вы не думаете, не рассуждаете рационально, соответственно гораздо больше шансов совершить ошибку. То, о чём говорит Татарин всем своим ником в данном случае DISCIPLINE прошу прощения, о том, что необходима дисциплина, необходимо отслеживать динамику своей торговли, необходимо анализировать её и всегда придерживаться вашей личной торговой системы, которая у вас выработана. Она может быть какая угодно. Для кого-то это может быть технический анализ, кто-то может читать отчётности эмитентов и понимать, что та или иная компания хорошо сработала и соответственно её котировки сейчас будут расти и так далее. Но важно выбрать именно одну стратегию и её придерживаться, потому что если вы придерживаетесь одного какого-то плана действий – вы можете отслеживать его, вы можете отслеживать его эффективность и результативность и понимать, он вообще приносит вам денег или нет. Потому что если вы торгуя, одну позицию взяли по теханализу, потом подумали, что-то фундаментальное связанное, потом по РБК услышали, что доллар падает и там купили пут-опцион на доллар, в итоге получили убыток – вам придётся довольно серьёзно подумать, а где же именно я был неправ, что же я сделал не так? Нам мой взгляд очень интересный случай, возвращаясь всё-таки к слайду DISCIPLINE советую посмотреть его сделки, почитать что человек пишет, интересно для себя что-то можете узнать новое.

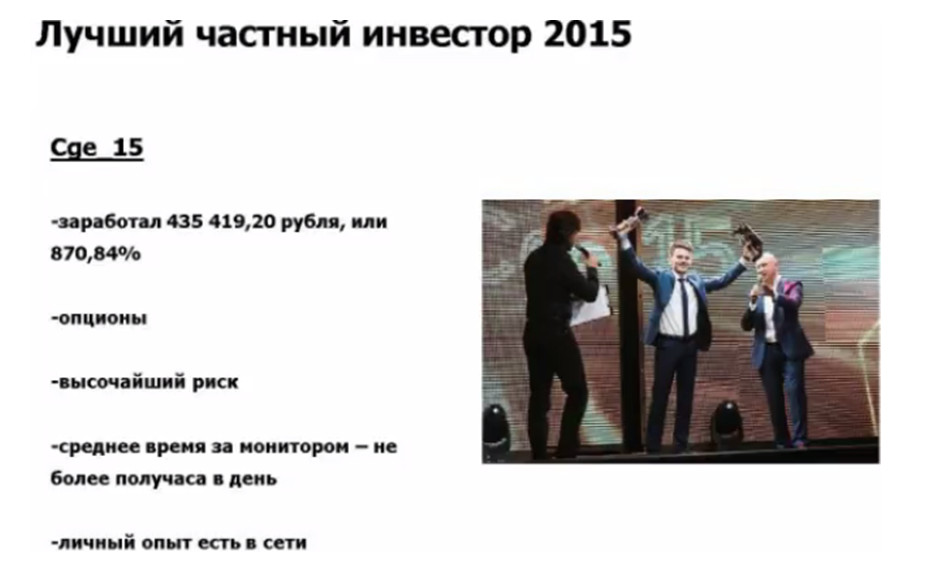

Отдельный случай, про который хочу дополнительно сказать, это победитель не 17 года, это победитель 2015 года под ником Cge_15, погуглите ник, он тоже гуглится, зовут человека Роман Серпенинов, он тоже давал интервью неоднократно. Я, даже знаете, советую, во-первых почитать интервью Романа, а во-вторых советую посмотреть записи. Это была «Московская опционная конференция» и на ней выступал Серпенинов Роман, вы его видите собственно на фотографии – лучший опционный трейдер 2015 года, лучший в ЛЧИ, лучший на срочном рынке, то есть он показал феноменальный результат, вы видите 870%.

На чём он заработал такие деньги, с какой суммы он заработал. Он заработал относительно с небольшой суммы в 50 тысяч рублей, то есть стартовый капитал небольшой. Замечу, что тоже самое, что и у Робота. Он использовал такой инструмент как опционы. Опционы – это для тех, ну вкратце для тех, кто не торговал, или только там собирается, опционы – это такой срочный контракт, который даёт вам очень большие возможности в плане плеча, но и также несёт в себе очень большие риски. То есть это то, к чему вы должны уже приходить после акций, облигаций, фьючерсов. Очень эффективный инструмент в умелых руках, но в неумелых может привести к убыткам. Соответственно, что интересно в случае Романа. Я очень советую прочитать интервью и посмотреть выступление, он там говорит, что в рамках конкурса, то чем он занимался, торговал, прошу прощения — работал на работе, на своей обычной работе с 10 до 6 вечера и основные сделки он совершал вечером, после приезда домой за там буквально 15-30 минут. То есть больше за рынком он не сидел, человек открывает монитор, смотрит расстановку позиций на рынке, оценивает её, принимает единственно правильное решение, как шахматист на доске, исполняет его – выставляет заявки, выключает и уходит.

Дальше не думает, у него нет второго мнения, думать он будет после, он будет анализировать, это сегодня он уже принял это решение, он не колеблется, это очень-очень важный момент, его очень сложно переоценить. Могу сказать на личном примере, когда я учился в университете, в том числе преподаватель там по моей специализации «Рынок ценных бумаг», они предупреждали о том, что сравнивать там демоторговлю или торговлю на, ну виртуальных счетах, то что многие биржи и брокеры вам предлагают, как инструмент ознакомиться с рынком. Это конечно хороший очень инструмент, но её нельзя сравнивать с реальной торговлей, потому что разница такая же как между игрой в пинбол и участием в настоящих боевых действиях, то есть колоссальная разница здесь присутствует. Соответственно я сам, после того, как всё услышал, после того, как впервые начал торговать на срочном рынке – сам с этим сталкивался, терпел убытки как раз из-за принятых на эмоциях решений. Вот именно об этом и говорит Роман. Очень на мой взгляд здравая мысль – очень рекомендую вам ознакомиться.

4 Самые частые ошибки в трейдинге

Последний слайд друзья, здесь о чём бы хотел вам рассказать – о самых частых ошибках в инвестициях, в трейдинге, в торговле, в зависимости от того, какую вы цель преследуете, так или иначе о самых частых ошибках на рынке, которые допускают люди. Это ну во-первых мой опыт как человека, который на рынке уже несколько лет проводил и с частными инвесторами, и сам что-то инвестировал и так далее, но что гораздо более важно – я опираюсь на данные исследования одного крупного ритейл-брокера. Название здесь называть не могу по определённым причинам, но в чём я вас могу уверить – в том, что там выборка была достаточной, там много тысяч клиентов, большое количество их операций за большой промежуток времени.

Целью исследований было множество, но одна из них состояла в том, чтобы ответить, а за счёт чего участники с низким размером депозита, относительно низким – мы здесь берём что-то в районе 100 тысяч рублей и меньше. В чём основная причина убытка этих участников. Некоторые из этих причин вы видите здесь.

Первая – неправильная оценка риска, здесь, ну это общая ошибка, она характерна не только для этого исследования, это в общем-то так или иначе понятно всем. О чём я здесь говорю, что многие приходя на рынок хотят быстрого заработка, хотят очень быстро улучшить свою жизнь и начать зарабатывать большой дополнительный доход. Эти люди часто не понимают, что, чтобы зарабатывать какой-то существенный для вас доход. Вы получаете допустим 10 тысяч рублей в месяц зарплаты, чтобы существенно повысить ваш уровень жизни вам в месяц получить ещё хотя бы пять тысяч рублей, чтобы вы это почувствовали на себе, чтобы игра стоила свеч.

Соответственно эти 5 тысяч рублей, это 50% от вашей месячной зарплаты, что для вас в общем-то существенные деньги. Задайте себе вопрос, а вы готовы их потерять? Один раз, второй раз, прежде чем вы начнёте получать нормальный доход. Большинство людей не задаёт себе этот вопрос. Те, кто приходит на рынок именно за большими доходностями за короткий срок не всегда к этому готовы и часто разочарование оно настигает этих людей. Вернее оно настигает их всегда, вопрос только в том рано или поздно и так далее. Соответственно трезво оцените свои ожидания и возможности от рынка. И трезво рассчитайте тот уровень риска на который вы готовы.

Второй пункт – отсутствие дисциплины. Это то, о чём говорят многие успешные трейдеры, это то, о чём в том числе говорит это исследование. Обратите внимание на также последний пункт – частые переворачивания так называемые. О чём я говорю? О том, что вы например верите в рост рубля. Вот сейчас если вы посмотрите на график рубль относительно доллара за последние там несколько рублей довольно таки устойчиво растёт. Давайте представим, что мы верим, что эта тенденция будет продолжаться и мы готовы на это поставить какую-то сумму средств. Итак, мы с вами покупаем сегодня рубль против доллара на валютном, или фьючерс даже, продаём фьючерс, что будет более эффективным, так вот, мы продали этот фьючерс – мы ждём соответственно, что цена сдвинется например на 10% и после этого мы закрываем позицию.

А давайте представим, что цена идёт не в ту сторону, которую вы думали, то есть не рубль у нас дорожает и доллар дешевеет, а наоборот. Что будет в таком случае? Как долго вы готовы терпеть эту просадку? На этот вопрос тоже надо себе ответить. Переворачивание – это именно тот случай, когда вы заняли одну позицию, цена пошла чуть-чуть против вас и вы сразу закрываете эту позицию и открываете противоположную. То есть вы играли на рост, столкнулись с небольшим снижением и тут же вы начинаете играть на понижение. Правильно ли это? Когда-то безусловно правильно. Если вы посмотрите сделки того же там DISCIPLINE – у него такие эпизоды бывают, но как правило новички делают это неосознанно, не потому, что это какой-то план их стратеги – просто потому, что господи, я же вот, он уходящий поезд, я не успеваю в него запрыгнуть, надо быстрее перевернуться, вот он тренд, я его вижу.

Терпение, терпение и дисциплина, это то, что является одним из краеугольных камней в трейдинге. Именно частые переворачивания вот по исследованиям этого крупного брокера они являются существенным моментом, который влияет на доходность участника. Эмоции – это безусловно тоже всё сюда же, эмоции, эмоциональное принятие решений и так далее. Здесь, знаете вот такое выражение – поймал себя на мысли, вот точнее не скажешь – в трейдинге, многие адепты трейдинга, которые зарабатывают какие-то деньги на протяжении длительного периода времени они говорят о том, что важно оценивать именно свой мыслительный процесс, оценивать процесс принятия решения. На основе чего я принял то или иное решение? Я уверен в этих источниках или нет.

Заметьте, я здесь не говорю о том, что нельзя кому-то доверять, нельзя доверять каким-то аналитикам, ещё что-то – нет. Безусловно есть грамотные компетентные специалисты, есть те, у кого есть высокий процент угадывания и так далее, высокий процент попаданий, это всё смотрится, это всё проверяется. Если вы доверяете тому или иному аналитику и вы приняли такое решение, что вы готовы рискнуть какой-то частью капитала в обмен на его экспертизу – конечно это то как следует продолжать действовать. Главное использовать именно эту стратегию.

Я честно говоря не смотрел сделки Виктора Тарасова, но я примерно знаю, что там стиль такой же как у DISCIPLINE. То есть это тоже скальпинг, это тоже скальпинг на акциях, тоже интрадейный. Ну, характеристики этого стиля торговли, они в принципе такие же, то есть вы рассчитываете на высокую прибыль при высоком риске и вы не держите позицию, насколько я знаю Виктор не держит позицию долго, вот насколько смотрел там в прошлом году его сделки. Соответственно здесь вы полагаетесь на очень хорошее знание рынка. Классический скальпинг во многом схожен с тем, что сделал DISCIPLINE.

Еещё один пункт по частым ошибкам в инвестициях и трейдинге – это конверсия, превратившаяся в спекуляцию – то, что мы начали видеть после 2014 года, когда очень сильно начал расти доллар. О чём я говорю? О том, что люди пришли на рынок затем, чтобы купить доллар по низкому курсу или продать его, увидели биржевой терминал, увидели резкий рост курса или резкое падение. Сразу же поняли, знаете вот мы очень быстро схватываем, как только мы видим быстрые изменения, того или иного актива – мы это очень быстро соотносим с доходностями, которые мы получаем. О чём я говорю? О том, что часто как приходят на валютный рынок инвесторы. Вы видите, что у вас в банке банк даёт депозит под 8% в рублях. Вы приходите купить доллар и видите, что доллар на бирже изменился на 4% за последние два дня. То есть вы ваш депозит грубо говоря могли там за неделю сделать такую же доходность на депозите, которая получилась бы за год на депозите. Неделя на рынке – год на депозите.

Здесь часто люди забывают о том, что на рынке можно не только зарабатывать, но и проигрывать, можно и терять, но вот эта эмоция сильная, которая проявляется, когда вы понимаете сколько вы можете заработать, как быстро – она часто перекрывает всё остальное. Соответственно много появилось спекулянтов, пришедших просто поменять доллар. Здесь я безусловно советую, ещё раз пересмотреть свои цели, ещё раз посмотреть на актив, потому что торговля валютами – это ну не простое мягко говоря занятие. То есть на одну валюту у вас на курс одной валюты влияет множество факторов, огромное количество, все из которых, я уверен, мы даже назвать не сможем. А если это валютная пара – отношение курса одной к другой, то фактор в два раза больше, крайне сложное занятие, но новичку точно в первое время тратить какие-то серьёзные, вернее рисковать какими-то серьёзными средствами – я бы не рекомендовал, я бы рекомендовал как минимум разобраться в этом

Страх и жадность. Но в то же время я бы хотел сказать о том, что они имеют и положительную сторону. Жадность так или иначе толкает нас на исследование чего-то нового, на пробу каких-то инструментов, а страх так или иначе учит нас контролировать свои риски

Коллеги, в общем-то всё, что я хотел сегодня сказать. Вы можете зайти и посмотреть на то, что делают участники, какие результаты они получают, что-то из этого вы можете применить сами. Я очень надеюсь, что многим это окажется полезным. Есть звёзды этого трейдинга, есть те, для кого это является чуть ли не работой. Это очень хорошие источники мнений, источники информации. Я призываю максимально всегда широкий спектр мнений рассматривать. Потому что если вы видите, что одну и ту же мысль повторили четыре, пять, более-менее адекватных людей, которые доказали свои результаты делом – наверное это как-то говорит в пользу этой мысли.

Для тех кто хочет ознакомиться с записью вебинара по лучшим стратегиям ЛЧИ ссылка на скачивание ниже

[sociallocker id=»13181″]

Скачать Успешные стратегии ЛЧИ

https://cloud.mail.ru/public/G1ZS/6rx2G9HLh

ВНИМАНИЕ!ДАННЫЕ МАТЕРИАЛЫ ПРИСЫЛАЮТСЯ ПОЛЬЗОВАТЕЛЯМИ И ПОДПИСЧИКАМИ.

АДМИНИСТРАТОР САЙТА ОТВЕТСТВЕННОСТИ НЕ НЕСЕТ.

ЕСЛИ ВЫ ЗАКОННЫЙ ПРАВООБЛАДАТЕЛЬ, НАПИШИТЕ В СООТВЕСТВУЮЩИЙ РАЗДЕЛ НА САЙТЕ

[/sociallocker]

Комментариев нет к записи “Успешные стратегии ЛЧИ”