Стратегии и инструменты умного трейдера- вводный курс для тех, кто начал интересоваться фондовым рынком, инвестициями и торговлей от известного трейдера Георгия Вербицкого.

Впервые в рамках нашего проекта вы можете ознакомится с полной текстовой версией Стратегии и инструменты умного трейдера. Знаю по себе- бывает в текстовом виде материал гораздо лучше усваивается и запоминается+ можно читать в дороге и в транспорте.

Итак, поехали! Программа обучения Стратегии и инструменты умного трейдера:

Вступление, кратко про ЛЧИ

Инвестиции и спекуляции

Что нужно делать, чтобы вообще никогда не потерять деньги?

Куда можно относить деньги?

Конкретные стратегии

Ответы на вопросы

1 Вступление, кратко про ЛЧИ

(00:00:41) Георгий Вербицкий – Итак, рад всех видеть. У нас что-то порядка 75 человек собралось, мой вебинар называется «Стратегии умного трейдера», сейчас с ним познакомимся, немножко я побольше об этом расскажу. Хочу немножко для начала обозначить наверное временные рамки и кратко пройтись по программе, но вообще в целом, я достаточно долго не читал мероприятий публичных, хотя уже порядка 10 лет торгую. Последние там несколько лет я практически ничего не проводил. Вот и московская биржа попросила меня провести мероприятие достаточно широкого такого профиля, то есть ну скажем так для широкой аудитории, для тех, кто неплохо знает, что такое трейдинг, для тех, кто не очень хорошо в этом разбирается, для тех кто только собирается торговать на бирже. И поэтому моя программа будет посвящена широкому взгляду, что называется с птичьего полёта на то, что вообще происходит на бирже.

(00:01:52) Георгий Вербицкий – Ну вообще, что вообще в принципе происходит на финансовых рынках. А на самом деле, когда я начинал торговать, мне очень не хватало как раз вот такого мероприятия или такого человека, который был объяснил бы целиком вообще, как бы какие в принципе есть возможности, какие есть стратегии, то есть как вообще это всё выглядит сверху, что называется, да. Ну вот такого человека не было, поэтому я изучал всё постепенно, начиная с акций, ну и так дальше, деривативов, опционов, до каких-то более сложных продуктов, и вот сейчас я планирую прочитать именно вот такой вебинар для в общем-то людей, которые только-только, ну как только-только – год-два условно говоря.

(00:02:42) Георгий Вербицкий – Если вы там торгуете год, два, три, ну хотя кстати говоря может быть и больше. Вы как правило торгуете или интересуетесь каким-то одним аспектом, может быть акциями, может быть там облигациями, может быть фьючерсами, но не очень представляете, что происходит в целом на рынке. Как вот это ваша стратегия или ваше видение рынка, оно в общей картинке, где она находится в общей картинке. Вот и мы поговорим как раз про вот это всё.

(00:03:22) Георгий Вербицкий – Начнём мы достаточно издалека, начнём с разных стилей торговли, с разных результатов, с того момента, куда вообще не стоит нести деньги вообще в принципе, ни под каким видом и это на самом деле очень важный

момент. Потому что у нас реально огромное количество людей теряет деньги, потому что не имеет базовой информации какой-то, базовой какой-то финансовой грамотности, для того, чтобы понимать вообще где их обманывают, то есть где вероятность обмана близка к 90-100%. Хотя эти места, это всё видно на самом деле. Об этом мы тоже поговорим, вот.

(00:04:07) Георгий Вербицкий – Дальше я немножко расскажу по инструментам, что за инструменты и для чего годятся. И самое главное, я расскажу где больше шанс заработать, именно у вас, как у людей, которые пришли на рынок не так уж давно. Условно не так уж давно, это не больше 5 лет. Я думаю, что большинство из тех, кто меня слушает здесь как раз пришли на рынок уже как бы не больше 5 лет на рынке. Давайте так, мне очень интересно даже. Давайте попробуем, те, кто больше 5 лет торгует, совершает сделки на рынке – пожалуйста напишите плюсик в чате. Просто интересно, из 90 человек сколько у нас такой публики. Двое, я вижу двое, трое, четверо, всё, да.

(00:04:57) Георгий Вербицкий – Ну, как бы примерно так я и предполагал на самом деле. То есть мероприятие оно должно быть и будет для широкого круга людей, для тех, кто вот, рынок на самом деле это постоянное такое погружение и самосовершенствование

и честно говоря, пять лет, десять лет, 15 лет на рынке – ничего не значат. В том плане, что у тебя конечно повышается опыт, но пространство для расширения своих знаний оно всё увеличивается, увеличивается, то есть нельзя сказать, что всё – научился.

(00:05:35) Георгий Вербицкий – Вот, поговорим и о стратегиях естественно, конкретных стратегиях, которые помогают заработать денег. Именно в применении как бы к использованию для рекомендованных для новичков, не рекомендованных для новичков

и так далее. Продлится вся эта история я думаю примерно час, и после этого может быть будут ещё вопросы, если будут вопросы – буду на них отвечать пока вопросы не иссякнут, посмотрим, в зависимости от ситуации.

(00:06:04) Георгий Вербицкий – Дело в том, что я это мероприятие, вот этот вебинар, эту программу я читаю в первый раз. И не судите строго, если будут какие-то может быть несостыковки, то есть она как бы ещё не отработана – в первый раз читается, такой драфт по сути получается, вот. Ладно, я думаю, что можно потихонечку начинать. Да, ещё хотел сказать, что если у вас возникнут какие-то вопросы, то вы не стесняйтесь, пишите сразу в чат, ну вот лучше конечно на вкладку вопросы, потому что да, давайте мы договоримся, что у нас вопросы у нас будут во вкладке вопросы, потому что общий чат он как бы пролетает дальше и вопросы уходят вверх и их потом уже там не найти. А в общем чате пускай будем голосования делать или какие-то технические заметки по

ходу, если у кого-то что-то там допустим, у меня проблема будет там со звуком, пишите в общий чат, а вопросы – во вкладку вопросы.

(00:07:05) Георгий Вербицкий – И вот после окончания собственно этого мероприятия,

я думаю, что вы будете гораздо лучше понимать вообще модель финансового мира, кто с кем борется, кто зарабатывает, кто теряет и как люди это делают и где в этой картинке находитесь именно вы. В принципе, вообще, когда я пришёл на финансовый рынок, у меня всегда, ну не всегда, в тот момент, когда я пришёл и в общем-то довольно долгое время меня мучали вопросы, которые я думаю, что всех заботят и вопросы они в общем-то очевидны, да, мы все приходим за деньгами сюда, чтобы заработать. Естественно, есть ещё побочные вещи из серии там какой-то серьёзной конкуренции с лучшими умами, то что греет душу, что ты умом зарабатываешь свои деньги и независимо от места как бы жительства. Ты можешь путешествовать и так далее. Ну, в общем что вам рассказывать. Я думаю, что именно поэтому большинство из вас пришло в трейдинг, потому что это возможность реально заработать деньги головой и не зависеть от локальных нюансов.

(00:08:20) Георгий Вербицкий – Вот и почему собственно люди как бы зарабатывают или разоряются? И что это вообще такое: удача, везение, холодный расчёт? И каковы, вот собственно главный вопрос, который я всем рекомендовал себе как бы задать: каковы мои вообще шансы заработать и на что я могу рассчитывать. Смогу ли вообще вот, ну каков мой такой сантиметр кубический шанса для того, чтобы зарабатывать на рынке? Причём информации по трейдингу очень много. Информация по трейдингу, она как информация в жизни – это такой хаус реально. И когда смотришь для постановки цели, для того что-то делать нужно в первую очередь нужно поставить цель.

(00:09:09) Георгий Вербицкий – А для того, чтобы поставить цель –нужно понимать вот как её ставить, да. А когда начинаешь смотреть на происходящее вокруг, на какие-то форумы, да, на какие-то отчёты там, на какие-то рекламы например. То совершенно непонятно, сколько вообще можно заработать. Ну обычно, у нас всё измеряется в %-ах от как бы изначального капитала да, и в общем разные как бы есть мероприятия, конкурсы

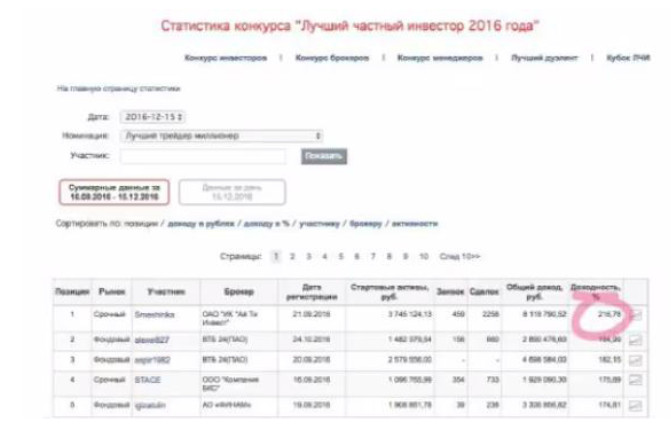

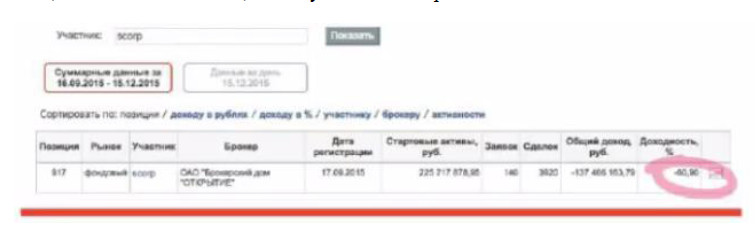

(00:09:39) Георгий Вербицкий – Вот для примера, есть статистика конкурса лучший частный инвестор, в 16м году проводился. И вот топовые такие да вот московской биржи как раз конкурс, хочу сказать спасибо организатору этого мероприятия – московской бирже, к слову. Так вот, вот этот конкурс, лучший частный инвестор 2016 года, вот там был победитель, победитель в номинации лучший трейдер миллионер, ник Смешинка, девушка, она заработала 216% за три месяца, вот самый лучший результат этого конкурса. И для примера покажу вот тоже такой результат, это 15-ый год и там был, может быть помнит, такой участник scorp.

(00:10:28) Георгий Вербицкий – И доходность этого участника, вот видите, минус 60%, он слил порядка 137 миллионов, представляете да, то есть время конкурса, три месяца идёт конкурс, отслеживали вот его и он начал сливать практически сразу, он шортанул сбер, который рос и весь конкурс он медленно и грустно сливал вот эти свои деньги. И

в принципе про него на всех форумах просто ему перемыли косточки, думаю ему икалось там очень сильно. Вот просто как пример, что можно и заработать и слить, и сделать это достаточно легко по сути. И тут становится вот такой вопрос возникает, а сколько можно заработать, да. Мы видим, что люди могут слить очень много, в принципе и даже видим, что в принципе неглупых, потому что ну наверное человек со стартовыми активами 225 миллион рублей – неглупый всё-таки, он не полный всё-таки кретин, правильно, не должно же так быть.

(00:11:31) Георгий Вербицкий – И тем не менее результат был таков. Конкурс проводится три месяца, это такая вот выдержка. Но моё мнение вообще, что на этот конкурс нельзя смотреть на какой-то стандарт или бенчмарк в области доходности, потому что в самих правилах конкурса предполагается, что ты должен выложиться за три месяца и показать максимальный результат. А и максимальный результат он выражается в %-ах. Условно говоря начал 50 тысяч и соответственно у тебя какой-то там мега процент. Ну для примера сейчас покажу, там был участник, свеженький как раз 16 года конкурс, участник заработал доходность 1132%, да со стартового капитала 50 тысяч. Смотрите, да, какой невероятный процент, вот разный

(00:12:46) Георгий Вербицкий – Участник миллионер, то что я показывал – Смешинка, она заработала несколько миллионов, насколько я помню, давайте глянем. И там почти 4 миллиона заработала, человек заработал какой-то высокочастотной или быстрой торговлей – тысячу процентов. На что ориентироваться? Вот когда я пришёл на рынок, я вообще не понимал на что ориентироваться, были рекламы там 20% в месяц делали

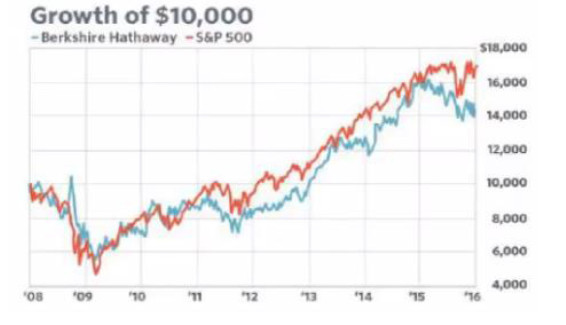

люди, непонятно, и в то же время, смотрите, есть известные личности, которые зарабатывают 20% в год. Например Уоррен Баффет, вот это вот график фонда, ну это не график фонда, это график 10 тысяч долларов, которые были вложены в фондовый рынок Баффета, как они росли бы, если бы вы сделали такое вложение.

(00:13:43) Георгий Вербицкий – Уоррен Баффет зарабатывает 20% в год, да, не в месяц, не в месяц, в год, и считается вообще из гениальнейших вообще инвесторов на планете. Вот как да то есть, с одной стороны конкурс, где люди делают тысячи процентов, с другой стороны Уоррен Баффет, как это вообще укладывается в голове, да. А на самом деле, всё очень просто, ну реально, понимаете, да, что конкурс идёт три как бы месяца. Соответственно доходность, которая показана участниками, это доходность применительно к тому риску, который соответственно участник несёт и естественно тот капитал, которым можно рискнуть в 50 тысяч рублей на конкурсе и действительно серьёзный капитал – это абсолютно разный подход. Поэтому всё зависит от того, что вы ставите себе, какую задачу. Если вы действительно ставите себе задачу преумножать свой капитал с низким риском, то очевидно, что для вас вот это должно быть бенчмарком. Вот эта история должна быть абсолютно точным бенчмарком, а вовсе те гигантские проценты.

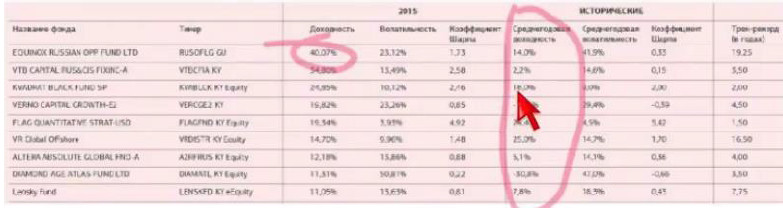

(00:14:59) Георгий Вербицкий – У меня тоже, из моего опыта в 2009 году я сделал больше тысячи процентов на срочном рынке, такой год был единожды как бы в моей трейдерской, в моём трейдерском пути, единственный раз за год я сделал тысячу процентов, 1280 если быть точным. Вот, на фьючерсах. Соответственно давайте дальше. Кстати говоря, вот ещё момент есть такой интересный, есть топовые хедж фонды, это в 2015 году топовые хедж фонды, какую они показывают доходность. Понимаете, да, что такое хедж фонды? Хедж фонды это компании, которые занимаются торговлей на рынках профессионально. Они управляют большими капиталами и среднегодовая доходность этих фондов, ну вот смотрите, 14 процентов. Вот этот фонд EQUINDX сделал 40%, но среднегодовая доходность, то есть постоянная доходность разделённая по годам средневзвешенная точнее, это 14%. ВТБ капитал – 34% и всего лишь 2%

среднегодовая доходность. Квардрат Блэк – это Юнайтед Трейдерс, закрыта уже, среднегодовая доходность 18%, супер вообще, но у них всего 2 года фонду было на тот момент.

(00:16:27) Георгий Вербицкий – То есть видите, да, реально профессиональные деньги зарабатывают в пределах 20% среднегодовых и никакого противоречия нет. Вот этот конкурс ЛЧИ это всё-таки конкурс условно говоря на максимальных рисках, конкурс на максимальных рисках, условно говоря это спринт. Но трейдинг – это марафон, это не спринт, трейдинг, это как долгая такая, долгий и плавный бег к цели. Поэтому конечно же мы вывод из этого очень простой: вам не нужно стремиться к доходность 20%, 15%

в месяц – все эти доходность связаны естественно с избыточным риском. То есть вы можете потерять всё, ну или половину, большую половину если допустим вы потеряете, то практически шансов к возврату будут – минима

как бы. Вот здесь, если вы новичок – вы реально можете заработать. Потому что это игра не с нулевой суммой, не с отрицательной, это игра с положительной суммой. То есть постоянно что-то прирастает и в общем то пирога становится больше и его хватает ну не знаю, хватает или нет, но по крайней мере его становится больше.

(00:19:57) Георгий Вербицкий — Что такое спекуляции? Спекуляции – это игра с нулеовй суммой, даже с отрицательной суммой. Что я имею в виду? Для того, чтобы заработать условно какую-то копеечку вам нужно эту копеечку отнять у другого игрока, да, то есть

в этом принципиальное отличие инвестиций от спекуляций, то, что вы отбираете деньги, деньги – вот этого пирога его больше не становится. Вот он есть условно говоря этот пирог и вы откусываете друг у друга, вы как бы дерётесь как бы друг с другом за вот этот пирог. Конечно наверное я не скажу ничего нового, это очевидно совершенно, что отобрать у другого человека кусок пирога, то есть часть денег, конечно сложнее, чем если сидеть вот просто как бы в процессе, который просто ширится и производит всё больше добавленной стоимости – это как раз инвестиции.

(00:20:53) Георгий Вербицкий – Вот у спекуляций – отрицательное матожидание, даже не нулевое, пирог он даже не просто остаётся на месте, а он всё время сжимается. Как только вы входите в сделку – вы сразу платите комиссии бирже, комиссию брокеру, комиссию рынку, то есть это спред, разница между ценой продажи и ценой покупки. То есть у вас сразу, вы реально пытаетесь поделить какой-то пирог, который в момент вашего входа становится всё меньше и меньше. Это не просто игра с нулевой суммой, это игра с отрицательной суммой. То есть это очень сложно, и вот это вот наверное самая такая основная мысль про которую я хочу сказать вам. Вот есть инвестиции, где деньги заработать гораздо легче и есть спекуляции, где вы дерётесь с другими игроками и шансы на успех у вас в этом случае достаточно слабы – реально так и есть.

(00:21:49) Георгий Вербицкий – И я скажу даже лучше, есть вполне очевидные инструменты, которые используются для одного, и которые используются для другого.

Для инвестиций используются у нас акции, да это участие в капитале компании, ну как бы бизнес у нас в целом развивается, экономика как правило развивается и соответственно акций компаний имеют такой лонг, покупаются, то есть они постоянно дорожают. И облигации, облигации – это заёмный капитал, он соответственно, компания его выплачивает, то есть там нет никакой особой волатильности, волатильность может быть только в момент, когда там какие-то проблемы у компании, но по факту, если компания не дефолтнула – то у вас будет купон выплаты по облигациям.

(00:22:40) Георгий Вербицкий – Вот, а спекуляции – это инструменты соответственно для спекуляции, ну и для хеджирования. Ну мы про хеджирование не говорим, я думаю, что мы людей, которые хотят там крупный хедж какой-то нет. В основном у нас потенциальные спекулянты собрались здесь, да. Для спекуляций есть вполне конкретные инструменты – это фьючерсы, это опционы, это CFD и это валюты на самом деле. Хотя валютой можно спекулировать прямо скажем. Вот это инструменты спекулятивные. Вот сразу просто хочу сказать, что если вы пользуетесь вот этими инструментами, вы имеете на другом конце партнёра или там противника скорее всего, с которым вы играете, который хочет отобрать деньги у вас.

(00:23:31) Георгий Вербицкий – То есть это не какая-то абстрактная биржа или непонятно что, это реальные конкретные люди, которые пришли на этот рынок, чтобы отобрать деньги у вас. Ну не все так, но большинство, с чем вы будет сталкиваться, это вот как раз такие же акулы, которые как правило заточены на то, чтобы отобрать деньги

у вас, вот. Ну я тогда сейчас небольшую сделаю паузу и попробую посмотреть, что-там за вопросы у нас. По брокеру есть вопросы да, и вопросы по ETF. Да, ETF подойдёт для инвестиций, но не каждый ETF. Есть ETFы, в которых уже зашито плечо, да, а плечо оно не работает в инвестиции. То есть инвестиции – это как правило работа без плеча и в классическом понимании это для инвестиций не годится, поэтому только ETF, которые не плечевые, то есть не включают в себя плечо в принципе подходят да, ETF подходит.

(00:24:42) Георгий Вербицкий – Что такое CFD спрашивает Алефтина, CFD – это контракты на разницу, это ну практически то же самое, что и фьючерсы, только они торгуются в основном на внебиржевом рынке. Сейчас расскажу, что такое фьючерсы, сейчас мы всё как бы до этого дойдём потихонечку запрягаем медленно, но потихонечку до этого дойдём. Может быть даже надо побыстрее мне идти, но вы кстати имейте в виду, что то, что в принципе я хочу вам сказать – это достаточно большой пласт знаний, который очень сложно уместить в полтора часа, час, поэтому будьте снисходительнее, я попробую это сделать, но возможно что-то не до конца получится.

(00:25:25) Георгий Вербицкий – Давайте просто выводы сейчас подведём того, что я сказал, да. Самые большие шансы остаться в плюсе, если вы приходите на финансовые рынки – это инвестиции в акции и облигации на долгий срок, правильно? Стратегию ещё часто называют «бай энд холд» — купил и держи. Что здесь важно. В принципе транзакционные издержки важны в любом бизнесе. Трейдинг по сути такой же бизнес, как и все другие бизнесы, абсолютно такой же просто у него немножко другие правила. Но суть в принципе такая же. Что такое бизнес? Это соответственно прибыль, как бы доход за вычетом издержек. Вот издержки в трейдинге, в том числе транзакционные издержки – это те самые комиссии бирже, комиссии брокеру и другие какие-то комиссии, которые у вас естественно возникают.

(00:26:20) Георгий Вербицкий – Вот, а чтобы увеличить свои шансы остаться в плюсе вам нужно держать большую часть капитала в акциях и облигациях, это просто однозначно, вот это правило да. Большой процент, который обещают может быть на каких-то курсах, может быть на каких-то семинарах, может обещают на каких-то брокерских компаниях или вам кто-то звонит и говорит, что вот вложите деньги – получите большой процент. Это либо риск, либо мошенничество, это однозначно. Здесь как бы даже вопросов нет. Сейчас мы до брокера дойдём, кто-то спрашивал про брокера сейчас как раз доберёмся до брокера.

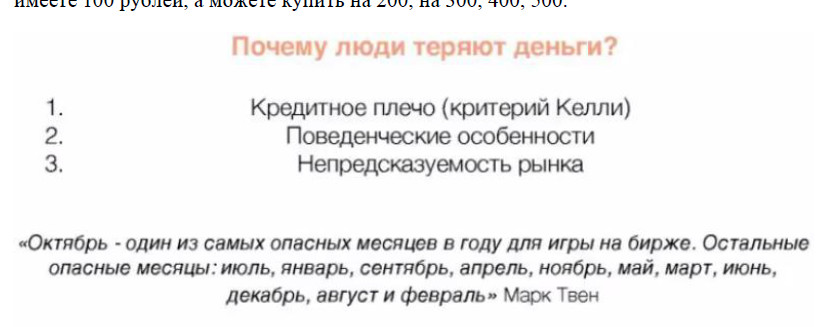

(00:27:00) Георгий Вербицкий – Ну, для начала просто немножко расскажу, очень кратко почему люди теряют деньги. Вы же знаете наверное, что большинство людей на рынке теряют деньги, есть статистика официальная, когда там 70% в течении года теряют деньги, скорее в минусе, чем в плюсе. Зарабатывает гораздо меньше людей, чем теряют.

Если для этого совершенно очевидные, конкретные причины. Вот если брать как бы самые основные причины, ну например то, что например реально косит людей на форексе. Знаете, да, форекс – валютный рынок, сейчас вот следующий слайд будет конкретно про него, но вот это такая штука, которая конкретно косит людей, но не только на валютном рынке, но ещё и на других рынках, неважно каких, это плечо кредитное. Это когда брокер даёт вам заёмные средства, то есть вы условно говоря имеете 100 рублей, а можете купить на 200, на 300, 400

(00:28:06) Георгий Вербицкий – И вот такая история просто убивает, реально убивает депозит. Плечо кредитное – это однозначно зло, ну как бы, как зло, оно как феррари да, вы в принципе, если вы умеете гонять на феррари – вы не разобьётесь. Но как правило люди просто взлезают на феррари и нажимают там газ в пол и мчатся и естественно разбиваются. Вот это вот кредитное плечо, это инструмент профессионала, поэтому использование этой штуки можно только если вы очень хорошо понимаете, что делаете.

(00:28:42) Георгий Вербицкий – Вот, дальше всё это риксуется с поведенческими особенностями. То есть у людей есть психологические моменты, которые скажем так, помогают им потерять на финансовых рынках. Ну я не буду долго распространяться, но вы знаете, что есть такая вещь как лудомания, когда люди просто подсаживаются на вот этот вот, на гормоны, на эндорфинчики, которые вырабатываются, когда у вас есть такой неопределённый исход, который может быть очень хорошо положительным. Да, то есть там выигрыш в лотерею или на какой-нибудь там, ну не знаю, в принципе там лотерея, казино – это вот какие-то такие вещи, когда вы там кидаете шарик и в этот момент предвкушаете, ждёте и вот за это предвкушение люди реально платят, то есть платят конкретными деньгами.

(00:29:34) Георгий Вербицкий – Это настолько приятные ощущения, которые продолжают их заставлять делать снова, снова и снова. И наказывается всё это

кредитное плечо, вот эти поведенческие особенности когда вы действуете абсолютно не так, как должны действовать с точки зрения рационального, а действуете увлёкшись вот в эту поведенческую такую штуку, когда вы не фиксируете прибыль или не рубите убыточную позицию. Накладывается это всё на непредсказуемость рынка, потому что рынок он действительно чем меньше как бы у него тайм-фрейм, тем он менее предсказуем.

(00:30:18) Георгий Вербицкий – Под тайм-фреймом я имею в виду например там, ну кто торгует наверняка знает, 10-минутки, 5-минутки. Вот момент хаотичности рынка, он максимальней, чем ниже тайм-фрейм. Условно говоря, на меньших периодах – это просто хаус реально. И если вы допустим заходите с большим плечом, у вас 50 на 50 условно говоря, и причём как бы движение вниз там на 10%, ну даже на 1%, если плечо большое, оно просто убивает ваш депозит, достаточно просто ну, исход как бы очевиден, 50 на 50 вверх или вниз там, в какой-то момент будет вниз и всё, у вас нет депозита.

(00:31:01) Георгий Вербицкий – Вот поэтому три причины на самом деле, они как бы

самые главные причины почему люди теряют деньги: использование плеча, психология

и рынок это хаус. Большинство людей считает, что рынок, ну скажем так в моменты точки в рынке предсказуемости – они постоянные. На самом деле нет, моменты предсказуемости в рынке бывают достаточно редко. И вот как раз трейдер – этот тот человек, который должен видеть.

3 Что нужно делать, чтобы вообще никогда не потерять деньги?

(00:31:43) Георгий Вербицкий – Ну ладно, почему люди теряют деньги разобрались, теперь давайте самые очевидные вещи как бы чтобы не потерять деньги. Что нужно делать, чтобы вообще никогда не потерять деньги? Давайте начнём вот прямо вот конкретно с брокера, я просто расскажу достаточно важную на мой взгляд вещь, которую не все знают и есть у нас такая минутка будет финансовой грамотности.

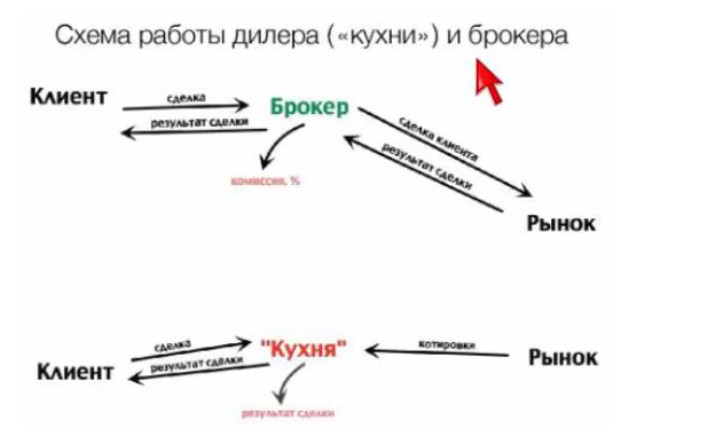

(00:32:01) Георгий Вербицкий – Смотрите, есть брокер, да, а есть так называемый дилер.

И сейчас я немножко расскажу, что означают вот эти оба понятия, в чём различия между ними. Вот смотрите: брокер, это чисто посредник такой транзакционный, да, он берёт вашу сделочку, даёт вам терминальчик удобненький, даёт вам сервис по заводу-выводу денег, по отслеживанию, по аналитике того, что вы делаете. Но самое главное то, что он делает, он просто берёт вашу сделочку, берёт ваш ордер и как бы отправляет его на биржу. Там на бирже значит она как-то соединяется с другой сделкой встречной и соответственно брокер берёт и отправляет результат обратно вам. При этом он берёт маленькую комиссию в проценте, микро какой-нибудь процентик. Да вот видите на схеме в принципе то, что я сказал, как раз изображено. То есть есть клиент — вы, есть сделка, он её там транслирует на рынок, обратно и обратно результат сделки, берёт себе комиссию.

(00:33:03) Георгий Вербицкий – Что такое дилер? Дилер, ну в данном случае на форексе у нас очень развит дилинг. Форекс-дилер берёт, транслирует клиенту котировки, да,

клиент совершает по этим котировкам какую-то сделку. Но эту сделку он совершает как раз с дилером, то есть он никому ничего не транслирует сделку, а просто он сам на другой стороне сделки. Если вы покупаете – он вам продаёт, если вы продаёте – он соответственно покупает у вас. В чём как бы идея, да, для дилера важно получить результат сделки. То есть соответственно, если для вас результат хороший, то для него результат плохой. Если для него результат плохой, то соответственно для вас хороший.

(00:33:55) Георгий Вербицкий – Ну, и как бы все мы понимаем, что вы садитесь играть

с человеком, который знает ваши карты, потому что та компания, куда вы отправили деньги, которая знает, где у вас стоят стоп-лоссы и знает всю информацию по вам в общем-то. Смысл для дилера очень простой, большинство людей благодаря вот этим проблемам теряют деньги, процентов 70%, то какой смысл им что-то выводить на биржу? Просто забрать как бы эти проценты себе и это самая лучшая стратегия. В чём как бы ситуация сейчас. Форекс, ну по сути реально форекс, это межбанковский рынок, там крупный лот, от миллиона долларов, ну реально. Если вы посмотрите на форекс, там не только крупные лоты. Да, приходит там человек со стами долларами, как он может торговать? Да никак, то есть это рынок банков.

(00:34:59) Георгий Вербицкий – Соответственно, что происходит? Ему просто транслируются котировки и ему даётся большое плечо один к ста допустим и он пытается там не 100 долларами, а с плечом с десятью тысячами что-то там делать, естественно он как правило из-за большого плеча теряет эти деньги, которые забирает себе дилер или кухня. Дилеров ещё часто называют кухней, потому что там всё как бы варится внутри, не выводится куда-то, а варится внутри.

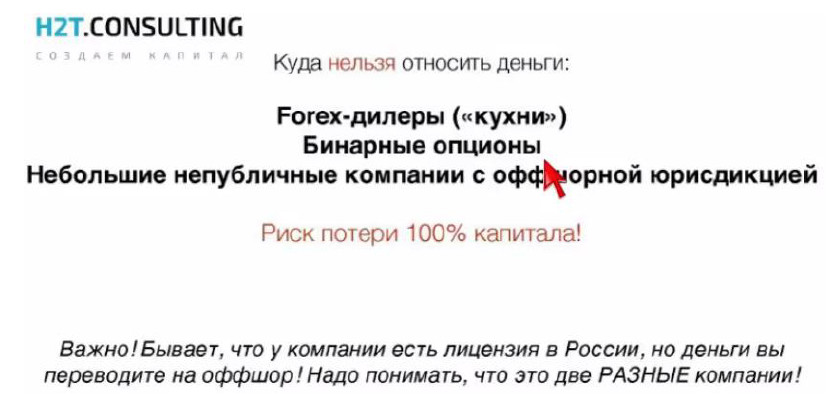

(00:35:33) Георгий Вербицкий – Соответственно выводы. Выводы очень простые. Куда нельзя относить деньги: это форекс-дилеры, кухни. Ну тут как бы риск потери 100% потери капитала, потому что здесь серьёзный конфликт интересов. То есть компаниям просто не выгодно отдавать вам деньги. Сколько было таких историй, когда вы по чуть-чуть теряете – всё нормально, чуть-чуть зарабатываете – всё нормально, хотите вывести деньги, не дают. Но тут есть как бы более крупные компании, есть мелкие компании, тоже очень большой риск. У крупных компаний риск, что не отдадут поменьше конечно, но всё равно вы понимаете да, то есть вы по сути стоите на, по сути вы противники на самом деле, но у них ваши деньги.

(00:36:29) Георгий Вербицкий — Ну и дальше как бы – бинарные опционы. Та же самая история, тоже самое как и форекс, это просто лотерейки, это просто казино на самом деле, просто казино, но казино со смещением вероятности даже меньше, чем в компаниях с бинарными опционами. Потому что там бизнес построен на том, что у вас матожидание настолько жёстко против вас, что также как и в казино, даже с большей степенью вероятности заработать не можете

(00:36:59) Георгий Вербицкий — Условно говоря, если вы там, там как получается, то есть вы можете там сделать лонг или шорт. И допустим, если вы угадали – вы ставите 100 рублей, если вы угадали – вы можете получить 80 рублей, а если вы не угадали, то вы теряете все сто. То есть вы можете посчитать матожидание, это матожидание конечно жёстко не в вашу пользу. И естественно, чем больше вы делаете ставки, тем с большей вероятностью вы потеряете. Выиграть один раз можно. Ну просто как, повезло допустим, выиграл там один раз, понравилось, ещё раз сделал ставку, ну и в итоге как бы результат один – вы конечно потеряете все деньги, поэтому торговать там не стоит. Ну естественно офшорная юрисдикция, это сразу как бы, а они вот все вот эти компании

– они все с офшорной юрисдикцией. Они все зарегистрированы где-то чёрт знает где.

(00:37:50) Георгий Вербицкий – В чём там проблема, что вы конечно не сможете ничего отсудить и отправляя деньги куда-то, вы точно скорее всего назад не получите, а если решите судиться, то вам надо будет ехать куда-то в офшор, куда естественно вы не поедите и никто вам ничего, не сможет ваши деньги спасти, потому что ЦБ эти компании не регулируются. То есть они не в российской юрисдикции находятся. Это понятно, да? То есть вот сюда как бы вообще нельзя относить никогда.

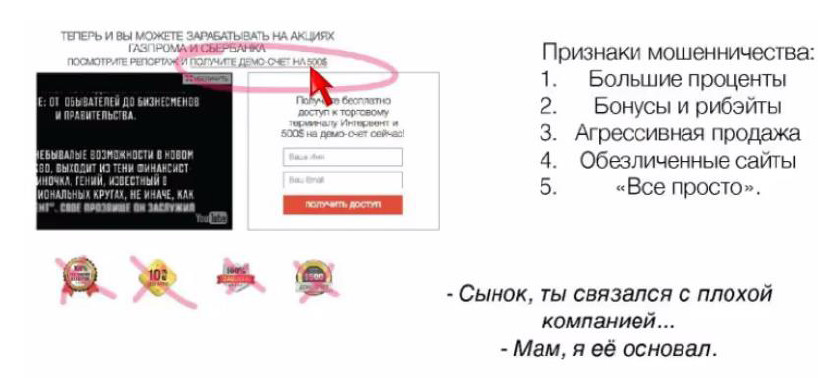

(00:38:26) Георгий Вербицкий – Куда можно относить деньги? Да, вот сейчас ещё раз как бы акцентирую на самом деле, всё из той же оперы, видите, я как бы взял в интернете случайно попавшуюся тему, но на самом деле этих реклам просто очень много. Если вам предлагают какие-то большие проценты, то что я уже говорил, либо какие-то бонусы, например вот здесь вам предлагают 500 долларов, сразу если вы там приносите депозит какой-то, вам сразу на демо счёт 500 долларов или демо счёт или бывает, что реальные деньги дают, реальные деньги, который нельзя просто так вывести, а нужно поторговать

(00:39:03) Георгий Вербицкий – Ну смысл понятен, да, то есть если вы торгуете, естественно вы теряете деньги – это статистика, естественно вы уже не получите ничего.

И люди как бы ловятся как бы на том, что они считают, что они не потеряют и так далее. То есть это такая машина как бы очень жёсткая, которая постоянно работает и постоянно собирает деньги у новичков. Вот если агрессивная продажа идёт, если человек вам звонит и говорит вот давайте как бы, не будь неудачником, вложи деньги, заработаешь и так далее – это сразу стоп такой сигнал.

(00:39:39) Георгий Вербицкий – Сайты обезличенные – если вы заходите на страницу компании и у вас нету на этой странице, вы не видите фотографии, её основателя например или каких-то там работников, финансового директора и так далее, это скорее всего лажа. Если например в этой компании там допустим какой-то шаблон используется, что компания уже работает там несколько лет, лидирующие позиции – ну

в общем вода короче. Если есть вода и не туда конкретики, кто эти люди, то это скорее всего мошенничество. Не буду говорить 100%, но это реальный признак. Ну и те, кто говорит, что всё это просто, что всё это легко заработать, супер просто, смотрите, вот купил здесь, там продал, вот деньги. Это всё конечно развод. Естественно просто нажимать на кнопки и заработать деньги совсем непросто. Единственный способ реально заработать на форексе – это основать компанию форекс.

(00:40:47) Георгий Вербицкий – Так, так, так. Ну давайте сверим часы, 40 минут уже я вещаю, расскажите, вообще, как нормально, интересно? Немножко глотну чайку и мы продолжим. Вопросы. Интересно, надо быстрее – хорошо, хорошо. Едем быстрее, замечательно, спасибо. Спасибо, спасибо, да, надо бежать дальше, хорошо, бежим дальше, тем более, что у нас ещё куча всего осталось

4 Куда можно относить деньги?

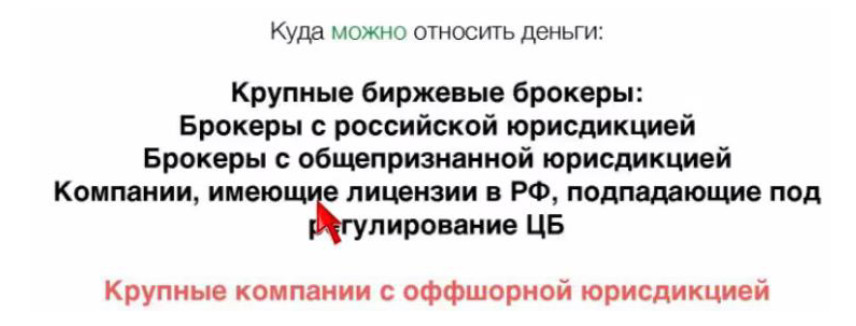

(00:41:28) Георгий Вербицкий – Да, давайте кратко куда можно относить деньги. Крупные биржевые брокеры, тут как бы по надёжности скажем так, крупные биржевые брокеры в первую очередь, именно биржевые, не какой-то там не рыночник, такой вот где валютный рынок, ну не знаю, не биржевой по сути. Только биржевые брокеры, брокеры с российской юрисдикцией, брокеры с общепризнанной юрисдикцией, ну это я имею в виду там крупные американские брокеры, типа «Интерактив-брокерс» допустим

(00:41:55) Георгий Вербицкий – Обязательно, компании имеющие лицензии в Российской Федерации, подпадающие под регулирование ЦБ. ЦБ реально их регулирует, если куда-то отправляете деньги вне российской юрисдикции никто вас не защитит практически, но кроме американской юрисдикции, где там тоже всё в порядке. Ну и самая опасная из этой градации, это крупные компании с оффшорной юрисдикцией. Не то чтобы самая опасная, но как бы вот по старшинству условно говоря, здесь предпочтительнее, тут менее предпочтительнее, опасного наверное и нет наверное ничего, просто надо аккуратней быть.

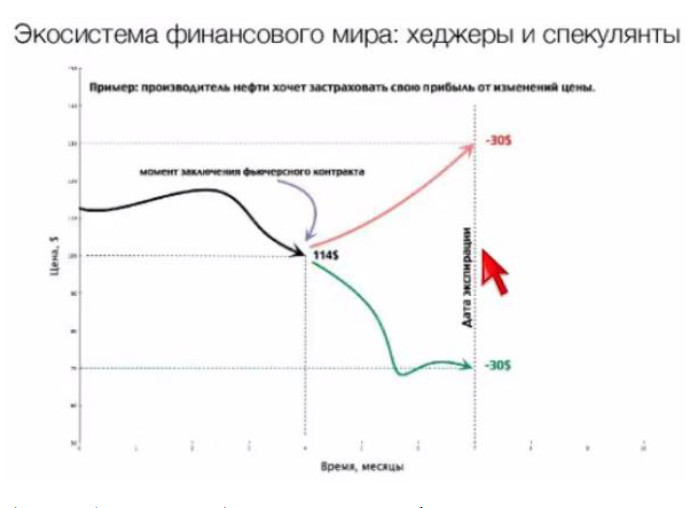

(00:42:37) Георгий Вербицкий – Давайте теперь посмотрим систему, что у нас происходит в финансах. Как вообще, откуда берутся спекулянты, на чём они зарабатывают, кто даёт деньги спекулянтам, всё просто. Есть, это уже мы переходим к деривативам, то есть к фьючерсам, здесь не знаю картинка хорошо ли видна, я сейчас её ещё объясню. Откуда берётся прибыль спекулянта, то есть кто на другом конце? На другом конце спекулянтов находятся хеджеры – это те, кто хеджирует свою позицию, те кто зарабатывают в реальном секторе и им нужно захеджировать свою позицию, что это такое: это просто отдать риск кому-то другому. У них есть риск, риск изменения цены. Ну давайте на примере нефти то есть покажу. Картинка старая на самом деле, нефть уже давно упала, очень древняя картинка, но суть примерно такая же.

(00:43:29) Георгий Вербицкий – У нас есть нефть, допустим по 114 долларов, есть какой-то условный Лукойл, который её продаёт. Вот этому Лукойлу, ему вообще не хочется, чтобы у него были какие-то риски по нефти, упадёт она или вырастет – он умеет добывать нефть –это его умение, которое он, вот не хочет нести риск. Он этот риск сгружает на спекулянтов. Как он это делает? Он заключает контракт фьючерсный контракт, в будущее, фьюче – это будущее. Соответственно он заключает контракт на три месяца вперёд по конкретной цене, ну допустим также по 114. То есть он получает право продать ну такое, точнее это как бы сделка, она просто будущая – через три месяца он продаёт по 114 долларов тому, кто на другом конце сделки, то есть условному спекулянту.

(00:44:25) Георгий Вербицкий – Соответственно, если цена растёт, то он как бы мог заработать больше, но не заработал, продал по 114 всё равно. Если цена падает он как бы ничего не теряет, продаёт по 114, хотя цена упала. То есть для него это как бы ну не важно, для него в любом случае хорошая сделка по 114 продать, потому что это предсказуемая сделка. Конкретная предсказуемая сделка, он за неё готов даже что-то доплатить, не 114 допустим, а чуть поменьше или чуть побольше – неважно. Вот, а на другом конце сделки это спекулянт, который принимает этот риск, который либо теряет, либо приобретает в зависимости от того, насколько удачный его был прогноз при

заключении этой сделки, то есть понимаете, да? На другом конце как раз находимся мы как спекулянты по хорошему.

(00:45:18) Георгий Вербицкий – И вы удивитесь, но на самом деле есть место, где можно посмотреть, как, что на рынке сейчас происходит и куда смотрят те, кто хеджируют и куда смотрят те, кто вступает вот в эту сделку по хеджу – покупает или перепродаёт им вот этот вот контракт – обязательство, купить или продать. Есть даже отчёты такие, они называются отчёты СОТ – эти отчёты показывают на американском рынке естественно, поскольку в Америке всех обязывают отчитываться и хеджером и спекулянтов и крупных и мелких обязывают отчитываться какие позиции они держат. Соответственно эта информация она абсолютно публичная и вы можете посмотреть на удивление вот пожалуйста в виде графика, что сейчас происходит. Ну допустим свежий график S&P, вот эта вот зелёная штучка это крупные спекулянты, которые находятся в лонге, да.

(00:46:18) Георгий Вербицкий – Вот это «зиро», да, а хеджеры – «коммершиалс», они находятся сейчас в шорте по американскому рынку, а вот это вот «смол спекулейтоз» — это те, кто не отчитывается – это маленькие спекулянты, условно говоря все остальные. Вот такая картинка и это можно посмотреть практически по любому индексу или товару. То есть рынок устроен так, что есть хеджеры, которые отдают свой риск за деньги спекулянтам. Соответственно спекулянты на этом либо зарабатывают, либо

теряют. Да, так устроен рынок. Вопросы есть по тому как это работает: хеджеры против тех, кто принимает риск, то есть против спекулянтов.

(00:47:11) Георгий Вербицкий – Есть разные кстати теории, как это использовать, да. То есть многие смотрят и какие-то торговые решения принимают. В принципе это логично.

В зависимости от того, какая позиция набрана у кого. Ну, в общем сайт здесь есть, если хотите сами посмотрите. Да презентация будет в записи, я надеюсь московская биржа выложит. На сайте можно посмотреть расклады текущие практически по любому инструменту.

(00:47:44) Вопрос участника – Есть ли на рынке для работы на ММВБ чистые брокеры или только брокеры-дилеры?

(00:47:50) Георгий Вербицкий – Ну смотрите, на биржевом рынке это только брокеры. Если вы торгуете акциями, то это только брокеры. Если вы в российской юрисдикции торгуете акциями, то это только биржевые брокеры, вот там есть подразделения допустим у Финама, у БКС, которые торгую CFD на акции в том числе, но это как бы уже они как бы кипрские или какие-то офшоры короче.

(00:48:16) Георгий Вербицкий – Ладно, тогда побежим быстрее, чтобы успеть. Для того чтобы, вот теперь мы смотрите, мы как бы выяснили, что у нас есть спекуляции и инвестиции, теперь мы поняли, как, где мы в этой картинке, да, то есть мы – это спекулянты, мы это мелкие спекулянты. А есть крупные спекулянты, есть хеджеры. Соответственно мы в этой картинке – это мелкие спекулянты и наверное логично, логично, если мы будем придерживаться тактики, которую занимают крупные спекулянты, потому что поскольку они крупные, они как правило более осведомлённые и лучше знают.

(00:48:57) Георгий Вербицкий – Ну кстати говоря на рынке есть такая тема, что надо делать так, как делает крупной игрок и в этом есть конечно своя логика. Вот и теперь надо знать, как мы будем отбирать деньги у других, то есть в чём наше преимущество, знаете, есть такая фраза, что если при заходе над столом, не знаешь кто здесь лох, то это значит, что этот лох – ты. Ну вот здесь тоже самое – нужно знать своё преимущество однозначно. И какие у нас бывают вообще в принципе преимущества? Самые классические преимущества – это скорость, это инсайд и это технологии, и мы все с вами предполагаем, что у нас этого преимущества с вами нет, потому что у нас нет серверов на бирже стоящих, потому что это стоит достаточно дорого, у нас нет инсайда,

у нас нет особых технологий. То есть мы как просто трейдеры, небольшие трейдеры. Мы вот всем этим не обладаем, да.

(00:50:06) Георгий Вербицкий – И обычно, есть же как бы в принципе стратегии, наверное слышали: арбитраж, парный трейдинг, высокочастотный трейдинг, который основаны на каких-то известных неэффективностях, которые существуют в принципе практически всегда и позволяют получить условно безрисковую прибыль, ну например арбитраж, да, когда, географический арбитраж: когда на одной бирже цена чуть-чуть дешевле, на другой чуть-чуть дороже и вот это расхождение на один и тот же актив по каким-то причинам, не важно по каким и вы там покупаете, здесь продаёте и соответственно эту разницу забираете гарантированно.

(00:50:44) Георгий Вербицкий – Ну естественно все про это знают и фактически забирает деньги только тот, кто быстрее всего среагировал, ну или чуть проанализировал. Поэтому здесь надо просто понимать, что есть какие-то сферы, в которых вы ну не сможете просто иметь преимущество. Стандартная история, когда люди пытаются торговать на новостях. Но понятно, что новости приходят к вам уже гораздо позже, чем их видят машинные системы обучения, которые считывают по каким-то ключевым словам и уже начинают торговать. Что вас доступ к бирже гораздо хуже, чем доступ к бирже там каких-то высокочастотных фондов, которые обладают супер коммуникациями, супер железом и так далее.

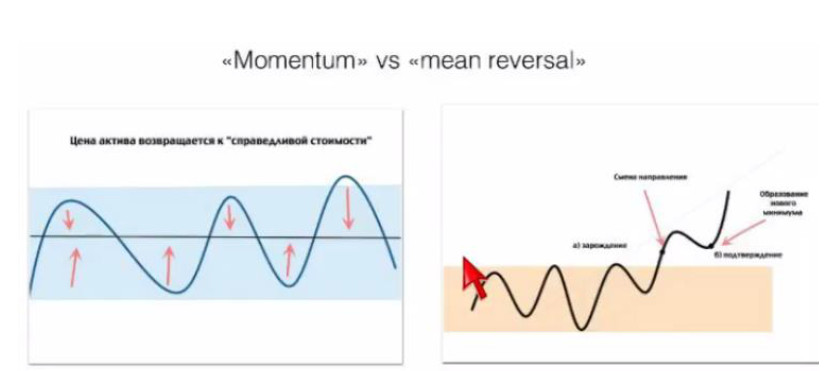

(00:51:33) Георгий Вербицкий – Поэтому на самом деле для частного трейдера остаётся не так много вещей, которые он может использовать для получения преимущества на рынке. Мы сейчас об этом подробно поговорим, ну даже не подробно, а бегло, вкратце скажем так. В общем есть всего лишь два основных преимущества на рынке, которые не исчезают со временем и это два таких подхода – они зеркально отображают друг друга – это так называемый «моментум», да, то есть импульс, можно перевести его как импульс и возвращение к среднему.

(00:52:07) Георгий Вербицкий – Все стратегии, которые в принципе существует вот для трейдинга, когда ты берёшь риск на себя – это стратегии, которые подразумевают, что цена актива возвращается к какой-то средней, либо она улетает куда-то далеко и движется очень долго. И под той технологией принцип он есть своя логика, почему это работает. Ну например тренд да, ну или импульс – это стратегия, которая ориентирована на то, чтобы взять тренд. Тренд существует, потому что есть неравномерность получения информации игроками, то есть информация идёт с задержкой.

(00:52:51) Георгий Вербицкий – Соответственно какая-то тенденция она развивается постепенно, то есть не сразу цена перескочит допустим отсюда вот сюда, она развивается вот так постепенно, то есть вот идёт, идёт, идёт и набирает скорость, когда уже все что называется узнали – там уже цена близка, рост цены близок к завершению

– то есть это называется тренд. И импульсные стратегии, они как правило ориентированы на то, чтобы увидеть начало такого тренда, изменения тренда на какой-то другой и попытаться встроиться именно вот в этот тренд. Ну естественно тренды на рынке бывают не часто и условно 30% времени. Большинство, большую часть времени на рынке продолжается какая-то вот такая хаотическая вещь, но в ней тоже есть как бы разумное зерно, поскольку есть некая условная средняя, к которому имеет стремление вернуться цена.

(00:53:53) Георгий Вербицкий – То есть как бы некая условная справедливая стоимость, которая всё время конечно же меняется, она естественно не справедливая – она просто оценка рынка текущая, к которой всегда возвращается цена. То есть есть какие-то колебания эмоциональные, какая-то новость вышла, ещё что-то, рынок колеблется, но постоянно возвращается к справедливой стоимости, поскольку эмоции проходят, а некая такая вот оценка, условно справедливая, она остаётся. Вот эти две стратегии – это то, что работает на рынке постоянно, и все как бы классы стратегий, которые используются, они все ориентированы либо на то, либо на то. Но это так да, просто для понимания, как работает рынок и что вообще можно использовать и как.

(00:54:38) Георгий Вербицкий – Ну, и базовая формула трейдинга, я думаю, что вот это прямо вот соль такая для людей, кто начинает только торговать, просто запомните эту формулу. Это простая формула по которой вы будете зарабатывать или терять. Ваша прибыль, то есть ваш финансовый результат зависит от количества ваших прибыльных сделок умноженных на среднюю прибыль в каждой такой сделке и из этого вот результата, который вы получите, надо вычесть количество убыточных сделок помноженных на средний убыток в каждой убыточной сделке, соответственно то, что осталось – это именно ваша прибыль. Ну и стратегии, они все бывают разные, то есть есть стратегии, которые ориентированы на одни показатели, на какую-то допустим большую сделку очень прибыльную, но с маленькой вероятностью, то есть таких сделок

у вас будет немножко совсем, но они будут реально вот крупные, как правило трендовые стратегии, либо у вас очень много сделок, но они там немножко дают, но с большой вероятностью, то есть вероятность, что эта сделка будет плюсовой – она очень большая, но скажем так, прибыль очень маленькая в этой сделке, а убыток потенциально он, если сделка минусовая, он достаточно большой. То есть классы стратегий они разделяются вот по этим принципам, либо там возвращение к среднему, либо тренд.

5 Конкретные стратегии

(00:56:18) Георгий Вербицкий – Ну давайте уже конкретно к инструментам перейдём, потому что все же хотят узнать, а чего же собственно делать, что покупать, что продавать, какие инструменты, конкретно делать что вот, да. Да, некоторые вещи уже наверняка известны многим, я в общем-то предполагал это, ну уж извините, потому что подготовка то у всех разная и нам нужно охватить всех, даже тех, кто может быть не очень хорошо понимает базовые вещи, но их нужно тоже охватить. Поэтому не угодишь на всех, у меня на самом деле есть как бы персональные мероприятия для тех, кто реально разбирается, торгует и так далее, но это уже отдельная история, в конце немножко расскажу, что это за мероприятия и как на них попасть.

(00:57:20) Георгий Вербицкий – Итак, значит шансы здесь у нас самые большие, да то есть это инвестиционные штуки, это акции, ETF, облигации. Валюты – это тоже активы

в принципе, но у них нету денежного потока, они не дают ни дивидендов, ни купонов. Вот это всё условно говоря для инвестиций, но валюты хуже подходят, потому что они не дают никаких денег дополнительных. А с акциями, ETF, облигациями – есть какой-то денежный поток, то есть они вот наиболее предпочтительны для инвестиций. Ну активы – это то, что чем вы владеете.

(00:57:58) Георгий Вербицкий – Контракты в отличие от них, это фьючерсы и опционы, это просто бумажка, то есть это не актив, это некое обязательство и право, но это не то, что можно потрогать. То есть это просто какая-то договорённость условно говоря, это контракт. Нужно хорошо понимать, что есть активы – это что-то существенное и есть вот просто такие некие бумажки. Бумажки используются для спекуляций, естественно для инвестиций их использовать не стоит, но люди реально путают это кстати говоря, начиная например спекулировать акциями и платя большие комиссии, пытаются например держать в долгую какие-то срочные инструменты типа фьючерсов или опционов. Пытаются заработать как бы не зная каких-то особенностей, тех что например фьючерсы постепенно распадаются, опционы – со временем. Вот как бы понимаете, из-за этого возникают моменты, когда люди теряют. Потому что не понимают, какой инструмент лучше всего использовать

(00:59:07) Георгий Вербицкий – Ладно, давайте начнём с акциями. Самые лучшие вещи, которые вот я рекомендую людям, которые приходят на рынок с серьёзными капиталами просто чтобы стабильно преумножать какой-то капитал. Это самые такие классические вещи, которые, наверняка вы об этом знаете, это стратегия «бай энд холд»

— купил и держи. Дальше идут стратегии не только лонг, но ещё и шорт – это уже более там посложней. Есть стратегии «фиксед инком» — это облигации, это фиксированные купоны, которые вам будут платиться вне зависимости от того, что будет происходить на рынке и дивидендная стратегия. Вот это вот самая такая безопасная гавань. И я не рекомендую вообще, если вы на рынке там меньше чем несколько лет вообще никуда за неё выходить, имея капитал вам нужно держаться вот этих вот стратегий.

(01:00:02) Георгий Вербицкий — Здесь ещё важно несколько принципов. Во-первых, вам нужно очень тщательно отбирать то, что вы покупаете, да, есть стратегии, которые ориентированы на то, чтобы покупать только при провалах там, ну и так далее. Но это

не суть. Главное – правильный отбор вот тех активов, которые вы держите. Лучше брать дивидендные активы, лучше брать, ну российском рынке – это государственные компании, на американском рынке это компании, который имеют рейтинг кредитный достаточно хороший. Вот, главное нельзя использовать плечо, периодически можно проводить ребалансировку. Вы знаете, что такое диверсификация, не буду вам рассказывать – это использование разных инструментов, то есть вам не стоит инвестировать все 100% в газпром, который может там завтра обвалиться допустим.

(01:00:50) Георгий Вербицкий – Вам лучше распределить это на несколько таких интересных активов, чем просто брать один интересный актив. Следите за костами, то есть за брокерскими комиссиями, они сейчас реально уже у некоторых брокеров достаточно большие, вот Тинькофф например запустил брокераж свой – там очень большая комиссия, обратите внимание. Новички очень часто не обращаются на это внимание – это большое как бы упущение. Сложный процент – вот это очень важно, вот эта картинка она супер важна. Сложный процент – это восьмое чудо света, то есть сложный процент творит чудеса. На этой картинке я использовал для мотиватора по усилиям. То есть если вы будете делать маленькое усилие, но делать это постоянно – вы получите огромные результат. Если вы не будете делать это маленькое усилие, а наоборот, как бы сдавать немножко позиции, то в итоге вы получите почти ноль, ну это математика уже.

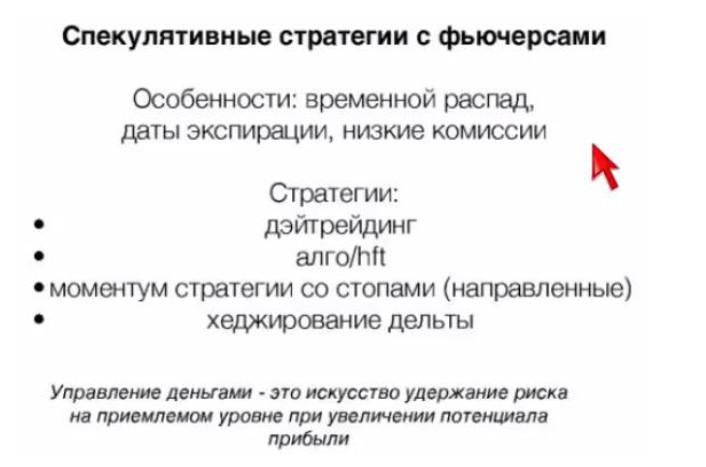

(01:01:54) Георгий Вербицкий – Дальше, по степени сложности, опасности и как бы жести для тех, кто пытается с ними работать это спекулятивные стратегии с

фьючерсами. Здесь вы реально будете торговать с акулами, которые будут забирать у вас деньги. Это как бы очень опасная вещь и сюда лучше лезть вам сильно, серьёзно подготовившись. Особенности инструментов срочного рынка, это фьючерсы и опционы, это всегда временной распад, то есть со временем они постоянно дешевеют. Они подходят для спекуляций, потому что на них низкие комиссии. Фьючерсы и опционы – это идеальный инструмент для спекуляций, не для инвестиций, но для спекуляций.

(01:02:39) Георгий Вербицкий – Основные стратегии, наверняка вы слышали про дейтрейдинг – это торговля внутри дня, то есть вы закрываете позицию не дожидаясь когда биржа закроется на ночь, вы просто закрываете всё в тот же день. Ну алго – алгоритмические стратегии и высокочастотные стратегии – вы знаете уже такие термины. Моментум – это как раз импульсные стратегии направленные со стопами, то есть когда вы делаете лонг или шорт – тоже очень популярные, то есть люди как правило приходят вот сюда на рынок, пытаются заработать вот здесь. Но вы же понимаете, что на самом деле самый большой шанс заработать вот тут, вот здесь как раз очень большой шанс потерять. Направленные стратегии со стопами, к тому же ещё и дейтрейдинг, то есть внутри дня, это самые, один из самых конкурентных рынков, то есть на этом рынке уже работаю очень крупные фонды, очень крупные компании, которые занимаются именно отъёмом денег у новичков, вот. Ну и ещё фьючерсом можно хеджировать дельту, ну это как бы профессиональная история. По степени сложности спекулятивные стратегии с фьючерсами одни из самых сложных, особенно направленные

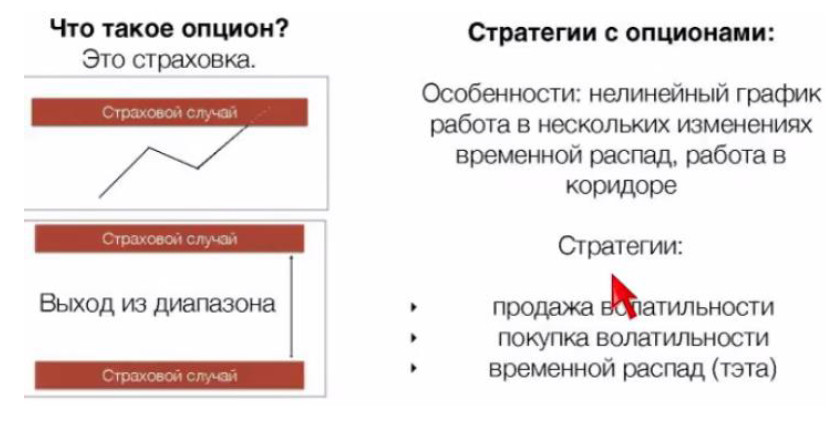

(01:03:57) Георгий Вербицкий – Ну и переходим к опционам. Опционы на самом деле как бы это самый интересный и самый сложный инструмент на рынке и для тех, кто не знает, что такое опционы, что это за такой за инструмент, считают, что это слишком сложная штука. Я просто немножко расскажу в простых терминах, что такое опцион. Это очень просто. Опцион – это просто страховка реально там, не пугайтесь какими-то сложными формулами, если вам вдруг дадут книжку, где будет математика – это всё это фигня. То есть она как бы важна конечно, но для того, чтобы зарабатывать и чтобы понимать вам в принципе математика может и не понадобиться. Я знаю людей, которые зарабатывают на этой математике, я сам зарабатываю в опционах.

(01:04:40) Георгий Вербицкий – Это банальная страховка. Например вы покупаете Каско, вы страхуетесь от события, что произойдёт какая-то авария или вашу машину украдут. Здесь такая же история – абсолютно никакой разницы и вы страхуетесь от движения цены куда либо. То есть вот у вас там допустим куплен опцион, да здесь допустим 100 вы увидите, посмотрев на график. Если цена уходит за 100 – вы получаете выплату. Но в отличие от реальной страховки Каско вот здесь стоимость опциона она постоянно меняется, то есть рынок постоянно оценивает этот опцион по разному. Естественно, как только вероятность например достижения вот этой вот границы, то есть рынок сюда подходит ближе, то цена опциона естественно увеличивается, то есть цена страховки, страховка становится дороже, потому что шансы, что она туда уйдёт, они как вы возрастают естественно.

(01:05:39) Георгий Вербицкий – Вот и например можно купить страховку от того, что цена вырастет. То есть если цена вырастет – вы получаете выше чем вот эта линия – вы получаете выплаты. Чем выше, тем соответственно больше выплаты. А можно купить страховку там допустим на то, что цена и вырастет и упадёт, да просто на выход из диапазона. То есть вы просто покупаете опцион верхний и опцион нижний. И колл покупаете и пут покупаете и у вас соответственно страховка на то, что цена в принципе куда-то уйдёт, которая меняется постоянно в стоимости, она может там дорожать или там дешеветь. И естественно есть ещё такое понятие как время, то есть вы покупаете, ну например Каско вы покупаете на год и по хорошему же Каско должно стоить дешевле в последний месяц.

(01:06:35) Георгий Вербицкий — Также и с опционами: по мере того, как идёт время – ваш опцион дешевеет, если соответственно не приближается вероятность, не увеличивается вероятность страхового случая – ваш опцион дешевеет. В чём как бы идея опционов в трейдинге? Очень просто, вы можете реализовывать какие-то стратегии, которые направленно вы реализовывать не можете. Например вы можете

сделать ставку на то, что цена не выйдет из диапазона, то есть вы можете продать страховку вот эту и продать страховку вот эту. Цена будет двигаться вот так и соответственно, если цена захочет через месяц где-то вот здесь или вот здесь или вот здесь, то вы получите всю премию опциона. То есть вы как страховая компания, как министраховая компания получите эту премию себе целиком. Направленно лонг или шорт вы не сможете так заработать, понимаете, да, то есть здесь вы просто продали страховку и ничего не делаете – это называется продажа волатильности, ну к примеру, да. И чем больше чем у вас опционы эти дешевеют, которые вы продали, тем соответственно лучше.

(01:07:41) Георгий Вербицкий – Вы с опционами можете делать такие стратегии, которые вы просто направленно никогда не сделаете, потому что направленно это всего лишь два измерения, там вверх-вниз цена актива меняется. С опционами у вас есть ещё такая тема как волатильность и временной распад – вы получаете деньги из распада временного, либо получаете, либо соответственно теряете. И от размаха колебаний, да, то есть если сильный размах колебаний, то естественно шанс, что у вас эта граница будет нарушена она конечно больше и опцион стоит больше. То есть у вас такие четыре измерения как бы, так всего два вверх-вниз, а здесь как бы ещё несколько дополнительных измерений. Поэтому опционы конечно это настоящий трейдинг.

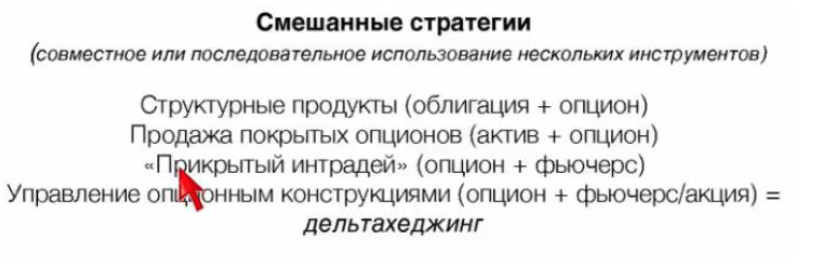

(01:08:28) Георгий Вербицкий – Что можно делать с опционами и вообще с фьючерсами

и акциями? Есть ещё смещанные стратегии – это самое интересное на самом деле. Это стратегии, которые используют комбинацию из допустим нескольких активов, то есть классов активов. Самое такое банальное базовое – это структурный продукт. В принципе здесь очень просто, есть облигация, по которой есть фиксированные выплаты, допустим 6% в год. И вы на эти 6% допустим покупаете опционы, покупаете страховку на то, что цена там какого-то инструмент уйдёт допустим вверх, вниз, как там вы видите

– неважно. И соответственно у вас получается, как бы одна из реализаций, это то, что допустим опцион у вас сгорает, цена туда не уходит, соответственно, но вы поскольку

купили его на фиксированный доход от облигаций – вы 100% как бы при своих остаётесь, то есть у вас 6% капнуло облигаций, вы купили на них опцион – он сгорел. То есть 100% капитала у вас осталось. Либо, если вам повезло, вы на эти 6% купили опцион, опцион вышел в деньги, то есть условно говоря произошёл страховой случай и вы получили там не 6%, а 12 ил 18.

(01:09:43) Георгий Вербицкий — Вот это структурный продукт и, в принципе, как бы крупные капиталы всегда устроены в виде структурного продукта, всегда есть какой-то не очень рисковый капитал там допустим в большом объёме запаркован в облигации или в акции. И есть какой-то маленький, который спекулятивно там — где-то работает на фьючерсах или опционах. И это очень разумно на самом деле. Если у вас крупные деньги, то вы их распределяете. Большую часть в безрисковые продукты с фиксированной доходностью или акции, и рисковую часть только в опционы или во фьючерсы.

(01:10:21) Георгий Вербицкий – Вот, второй пример смешанных стратегий это допустим продажа покрытых опционов. Сама по себе продажа опционов – это очень опасное занятие, потому что у вас неограниченный убыток потенциально может быть, если вы продаёте опционы. Но, если вы имеете базовый актив и какую-то акцию конкретно и продаёте на неё опцион, вы можете получать дополнительную прибыль и в общем-то ваш риск он ограничен, максимально что у вас может произойти – вы просто продадите свой актив по какой-то цене заранее оговоренной, но это позволяет получить дополнительный доход. Собственно вот у нас у H2T.CONSALTING одна из достаточно наверное самых распространённых, которые клиентам предлагаем – это продажа покрытых опционов. Мы дополнительную доходность выжимаем из конкретных активов, которые клиенты держат. Допустим какие-то ETF или какие-то акции дивидендные. Мы дополнительно работаем с ними с опционами и получаем дополнительную доходность практически без риска. Ну практически конечно, без риска совсем не бывает.

(01:11:36) Георгий Вербицкий – Как частный случай вот смешанных стратегий я бы назвал прикрытый интрадей – это стратегия Ильи Коровина, он кстати тоже читает курсы на Московской бирже и мы как бы на Н2Т организовываем его курсы и продаём его курсы. Стратегия основана на опционах и фьючерсах. Есть опционная конструкция

и работа с фьючерсами, вот. Дельта-хеджер, ну то есть вот такие примеры, когда вы используете и то, и то. И это на самом деле достаточно такие интересные как бы хорошие возможности предоставляют смешанные стратегии. Смешанных стратегий достаточно много, я просто привёл небольшое количество примеров, но их реально много. Ну что, не устали ещё? Ну мы уже к концу идём на самом деле.

(01:12:40) Георгий Вербицкий – Итак, давайте суммируем всё что я сказал. Самые лучшие стратегии, которые самые безопасные для тех, кто приходит на рынок это: структурный продукт с защитой капитала. Это то, что я рассказывал – это ситуация, при которой вы не можете потерять 100%, то есть ваши 100% капитала останутся с вами, даже не можете потерять ни одного процента. Это либо облигации плюс опцион, либо вы просто допустим кладёте деньги на депозит. Депозит вам приносит 10% в год, вы берёте эти 10% на них торгуете – отличная ситуация, то есть вы их как бы распределяете

и торгуете на них. И если вы зарабатываете – супер, если не зарабатываете покрывает процент на депозите.

(01:13:23) Георгий Вербицкий – Вот дальше купил и держи, чуть-чуть хуже, потому что может быть убыток в моменте, да, то есть актив может просесть. Дальше: покрытые опционные стратегии, тоже потерять нельзя там много, можно, но очень сложно. Дальше – средние такие вещи, которые уже сложнее делать и в которых больше шансов потерять, но это уже трейдинг, больше уже трейдинг, направленные среднесрочные стратегии на фьючерсах и на акциях. Когда вы там покупаете что-то на месяц, на два, на несколько недель может быть – это лучше делать там либо фьючерсами, либо акциями, но это всё подразумевает, что вы редко торгуете, то есть вы сделаете сделку как бы один раз в месяц. Здесь потерять ну это как бы ОК на самом деле, есть риск конечно, но он более-менее.

(01:14:16) Георгий Вербицкий – Дальше по степени сложности это простые опционные конструкции с ограниченным риском. Здесь очень важно, что риск будет ограничен, ну это опционные штуки там не знаю, какие-то спреды там допустим, колл-спред, пут-спред, везде, где риск ограничен. Дальше уже начинаются опасные штуки, вот начиная

с пункта 6, это дейтрединг – это направленные краткосрочные стратегии, здесь вы будете реально соревноваться с теми, кто заберёт у вас скорее всего деньги и вы скорее всего потеряете. Смешанные стратегии, опцион плюс фьючерс, просто сложно, надо изучать, понимать, как это работает – сложно, это для профи вот это всё что красным – это для профи.

(01:15:04) Георгий Вербицкий – Естественно продажа волатильности, вы будете годами, ну не годами – месяцами получать прибыль, а потом вас накажет так, что вы потеряете всё, если вы не профессионал, с этим аккуратнее. Ну и я как бы смотрю здесь арбитра и HFT – это чисто профессиональные вещи, которые просто ну с домашнего компьютера делать нереально сложно. HFT – невозможно, арбитраж, ну бывает как бы такой медленный арбитраж, но всё равно смысла нет, там скорее всего деньги заберут те, кто быстрее, у кого лучше сервера и так далее.

(01:15:39) Георгий Вербицкий – Так, ну вот мы в общем-то близки уже к концу, что имеет значение на самом деле? Всё очень просто, есть три как бы вещи, вот три, которые имеют значение, три. Первая – это риск-менеджмент. По сути рынок – это как математика, если вы в математике не очень понимаете, не очень знаете, то вы скорее всего не сможете зарабатывать. Нужно хорошо понимать, как это всё устроено. Сейчас отвечу на вопросы, сейчас у нас последние буквально слайды и я буду отвечать на вопросы пока будут вопросы, поэтому не волнуйтесь, всем отвечу.

(01:16:20) Георгий Вербицкий – Риск-менеджмент – это математика, это то как устроено, это сложный процент, это просто фундамент. Если у вас не будет фундамента вы скорее всего обращены на неудачу. Дальше идёт торговая стратегия, вам надо понимать, как заработать, что, какие неэффективности позволяют вам отнять деньги у других. И самое последнее, и не самое маловажное, можно даже сказать одно из самых важных вещей – это психология. Ну это вот самоконтроль здесь написано, но многие называют психология. Это как не поддаться каким-то нюансам, жадности, страхам и совладать с собой условно говоря, то есть не потерять. Ну как бы здесь понятно д

6 Ответы на вопросы

(01:17:15) Георгий Вербицкий – Ну в общем-то обязательная программа у меня закончена. Сейчас я попытаюсь ответить на вопросы. Для тех, кто на этом этапе уже устал я хочу поблагодарить за то, что вы меня слушали, но пока что мы не расстаёмся, пока я отвечаю на вопросы. Вот, вопрос который задают уже не в первый раз.

(01:17:46) Вопрос участника – Кто такие профи, какие-то специальные трейдеры управляющие?

(01:17:51) Георгий Вербицкий – Ну профи, это во-первых те, кто занимается этим долго

и имеют там либо подавляющий процент дохода, либо абсолютный процент от трейдинга. То есть это люди профи. Либо те, кто работают в профильных финансовых институтах, то есть брокерах. Ну есть такое понятие на российском рынке – профучастник. Профучастник, там нужно обладать определённой квалификацией, сдать определённые экзамены, ну это частный случай. В реальности профи это либо те, кто торгует и зарабатывает этим деньги, либо там использует какую-то другую деятельность и дополнительной торговлей зарабатывает деньги, но делает это там долго

и уже как бы обладает достаточными знаниями. Ну, как-то так, определение такое. Профи ли я? Ну я думаю, что да, потому что я занимаюсь этим уже 10 лет и достаточно большая доля моего дохода происходит из рынка. Презентацию я думаю можно будет сказать либо на сайте Московской биржи, мне сложно точно сказать, я честно говоря в первый раз читаю вебинар с московской биржей, это скорее к ним вопрос.

(01:19:25) Вопрос участника – Через какого брокера можно выйти на японскую и китайскую биржу?

(01:19:30) Георгий Вербицкий – «Интерактивброкерс» даёт возможность торговать на азиатских рынках насколько я знаю, может ещё какие-то брокеры. Но крупный американский брокер «Интерактивброкерс» гарантированно, там Шанхай по моему даёт.

(01:19:45) Вопрос участника – Покрытые опционные стратегии – это ручное управление или это происходит автоматически у брокера, то есть указываю акции в залог, продаю опцион.

(01:19:57) Георгий Вербицкий – Это ручное управление, безусловно. Это всегда, это как бы такой полутрейдинг, потому что вы всегда должны подыскивать правильный момент. Поэтому эти стратегии – они невозможно их автоматизировать, это ручное

управление, мы за это берём деньги. Мы помогаем людям управлять и берём с них плату за успех. Так ладно, сейчас я вопросы буду смотреть с самого начала, так будет честнее.

(01:20:34) Вопрос участника – Какая минимальная оптимальная сумма для торговли по вашему мнению.

(01:20:37) Георгий Вербицкий – Ну нельзя сказать. То есть всё зависит от вашей задачи. Если ваша задача научиться, то там можно учиться даже на демосчёте. Ну там правда у вас не получится научиться психологическому вот давлению, а рынок – это всегда психологическое давление, это всегда тяжело психологически, серьёзная такая история. На демосчёте такого нет, поэтому на демосчёте все зарабатывают, а в реале всё теряют, да.

(01:21:09) Вопрос участника – Будет ли презентация в записи?

(01:21:09) Георгий Вербицкий – Думаю, что да.

(01:21:13) Вопрос участника – Чистые брокеры, брокеры-дилеры.

(01:21:15) Георгий Вербицкий – Ну Финам, Кит-Финанс, ну Финам – это российский чисто брокер. Финам, который зарубежный «Хутрейдс» — это дилер, ну там зависит от инструмента, но там в основном дилер, насколько я знаю.

(01:21:30) Вопрос участника – Какой денежный поток у ETF, у акций, у облигаций – купоны?

(01:21:33) Георгий Вербицкий – У ETF, ETFы же могут состоять из дивидендных акций, облигаций, есть даже из фондов, которые сдают недвижку, там очень многие ETF выплачивают как бы дивиденды их держателям. Даже вот допустим российские ETF на Россию – RSX, который торгуется на американской бирже, там 2 или 3 % дивиденды там выплачивают тем, кто их держит.

(01:22:08) Вопрос участника – Где можно получить начальный базовый уровень, мероприятия?

(01:22:14) Георгий Вербицкий – Наталья спрашивает. Ну вот, Наталья, вы как раз на этом мероприятии находитесь – это начальный базовый уровень, то что я сейчас рассказывал. Через какого брокера это делать ответил.

(01:22:30) Вопрос участника – Георгий, если мне дейтрейдинг не подходит, я могу в среднесроке торговать фьючерсами, какой общий подход к торговле фьючерсами?

(01:22:38) Георгий Вербицкий – Ну, смотрите, дело в том, что фьючерс может быть использован для среднесрочной торговли, но надо понимать, что это контракт, который имеет как бы конечное своё время жизни, то есть этот контракт, он рано или поздно умрёт и например фьючерс на индекс РТС, он вот каждые три месяца он умирает на самом деле. Вы можете конечно торговать более дальние контракты, через год, но ликвидность там будет очень маленькая, в основном торгуются, расторгованы контракты ближайшие в каждые три месяца. Сейчас торгуется контракт, который заканчивается 15 июня. Ну и всегда цена разнится. Поскольку у фьючерса там встроенное плечо, вы можете например условно говоря торговать миллионом имея на счету там 100 тысяч допустим – 10е плечо. А во фьючерсе всегда заложена вот эта вот безрисковая ставка, то есть эквивалент тому, что вы вот эти 900 тысяч которые высвободились – вы можете положить в банк и получить с них её какие-то деньги. То есть та, было бы очень удобно, вы торгуете фьючерсом и 10-е плечо встроено.

(01:23:45) Георгий Вербицкий — Если бы он был бы бесплатный, то есть бы он не отличался от цены никак, то вы бы тогда по стуи бы сэкономили бы. Вы бы 900 тысяч положили допустим бы в банк и торговали бы 100 тысяч, используя возможность покупать на миллион, используя 100 тысяч всего, то есть использовали бы плечо и получали бы дополнительный доход. Но этого нет, то есть естественно арбитража этого нет и фьючерс стоит дороже. И фьючерс постепенно он как бы проседает в цене и на момент исполнения он уже равен базовому активу, в данном случае индексу. Поэтому если вы всё время покупаете фьючерс и держите его надолго, то вы понимаете, что теряете условно безрисковую банковскую ставку. Там 9% в год сейчас примерно. Если вам это ОК, допустим да, за 3 месяца вы теряете, за месяц точнее, за квартал вы теряете 1/4 9% ставки. Если для вас это ОК, то да. В принципе для долгосрочных инвестиций лучше брать актив, а не фьючерсы. Ну и кроме того фьючерс он не даёт ни дивидендов, ни выплаты, то есть там нету денежного потока, это чисто спекулятивный инструмент. Так, это спрашивал Алексей Клименко.

(01:25:13) Вопрос участника – Можно ли комбинировать акции с курсом опциона или слишком мало бумаг у которых есть опционы?

(01:25:17) Георгий Вербицкий – На российском рынке их мало действительно. На российском рынке реальной ликвидностью обладают только по сути два инструмента, это фьючерс на индекс РТС и фьючерс на доллар-рубль. Опционная ликвидность только там хороша и то как бы в ближайших сроках. На американском рынке всё гораздо лучше, там ликвидность есть в огромном количестве акций, то есть порядка тысячи. Есть опционы, есть куча страйков там и так далее. Поэтому комбинировать можно, но

просто плохо, ваша цена входа просто нету достаточного количества котировок для входа, то есть вы по сути заложник там одного-двух-трёх маркетмейкеров, которые стоят в стакане.

(01:26:24) Вопрос участника – Для вас рынок линейный или не линейный.

(01:26:28) Георгий Вербицкий – Не понял вопроса, что имеется в виду? Линейность – это функция как бы например опцион, это не линейный продукт, просто инструмент. Про денежный поток я уже ответил.

(01:26:40) Вопрос участника – Что можете сказать про компанию Кит-Финанс, работают через офшор.

(01:26:44) Георгий Вербицкий – Ну смотрите, как бы любой офшор, это опасность, если эта компания как бы, не 20 лет, это не Сбербанк, не ВТБ, то всегда есть конечно риск, это однозначно. Я бы воздержался.

(01:27:13) Вопрос участника – Торговля опционами только акциями или фьючерсами или на валютные пары, с чего начать?

(01:27:23) Георгий Вербицкий – Ну, как бы смотрите по вашему продвижению, как у вас получается. По сути, если вы изучаете опционы – там не важно на что эти опционы вам нужны, просто подобрать актив, который вы хорошо знаете, где у вас преимущество. БКС и Открытие – это всё ОК, всё нормально. Да, хотел сказать по поводу моих там

контактов. В принципе вы можете, если у вас есть вопросы там добавиться ко мне в фейсбук или зайти на мой ресурс h2t.ru – там много полезной информации, он такой кк бы более профессиональный, для трейдеров, которые давно торгует, но тем не менее там есть у меня персональная рассылка кстати, на неё можно подписаться и к вам будут приходить материалы, которые чисто мои, которые я написал, порядка 2 месяцев вы будете получать мою рассылку персональную, очень там люди хвалят, именно вот для новичков, именно для тех, кто начинает. А для этого нужно зайти вот по этой ссылке и там зарегистрироваться на сайте и тогда будет доступна кнопочка подписаться. Вы нажимаете эту кнопочку на сайте и к вам начинает с периодичностью каждые 2 дня приходить моя рассылка персональная.

(01:28:53) Георгий Вербицкий — Вот, есть платные курсы, мой курс, который называется

«Осознанный трейдинг: риск-менеджмент и моделирование», там первая часть то, что

я говорил вот эта да, это такой фундамент. В этой часть там не будет данных по торговой стратегии, но там будут базовые данные фундаментальные по тому, как считается сложный процент, какая стратегия там выбирается и так далее. Есть на Н2Т ещё другие курсы опционные, например для тех, кто хочет научиться опционам, есть курсы от Ильи Коровина – он известный спикер, наверное самый лучший опционный спикер вообще в России, посмотрите. «Прикрытый интрадей» — очень полный курс торговли как раз вот фьючерсами и опционами одновременно, это смешанная такая стратегия – очень популярная. Так, что скажу о БКС или Открытии? Ну нормальные брокеры, одни из тройки самых популярных брокеров. Пока пишите, сейчас я буквально через секунду вернусь.

(01:31:10) Вопрос участника – Если торгую внутри дня и вдруг моя акция пошла вниз, решил оставить на несколько дней ждать, какие могут быть риски в плане финансовых потерь?

(01:31:27) Георгий Вербицкий – Ну, смотрите, если акция пошла вниз – она может пойти вниз, ну вы же понимаете, то есть вы как бы, если вы торгуете внутри дня и оставили акцию, то тогда вы уже превратились условно говоря в инвестора. То есть это уже не внутри дня получается. То есть как правило ситуация разворачивается следующим образом: то есть вы как правило несколько раз оставляете и всё возвращается и потом наталкиваетесь на ситуацию, когда она не возвращается и вы получаете достаточно большой убыток. Это кстати самое такое распространённая ошибка новичка, когда вы пересиживаете очень большой убыток. Ну, вот тут зависит на самом деле, если у вас актив плохой там – вам как бы не стоит пересиживать конечно. Либо если вам деньги

понадобятся быстро, вы просто рано или поздно закроетесь по плохой цене. А если вы готовы сидеть и ждать, то тогда наверное можно.

(01:32:25) Вопрос участника – У меня, как нерезидента Российской Федерации единственный брокер, единственный вариант работать на российском рынке через европейскую дочку российского брокера или есть варианты? Какой оптимальный вариант с вашей точки зрения?

(01:32:37) Георгий Вербицкий – Ну, смотрите, был Кит-Финанс, у которого есть «Кит-Финанс Юроп» по моему. Ну это как раз то, что вы написали – европейская дочка российского брокера. Есть «Экзанте» насколько я знаю, который даёт российский рынок, ну тут уж мне как бы сложно сказать, выбирайте для себя вариант более-менее приемлемый.

(01:33:13) Вопрос участника – Скинте в чат ссылку?

(01:33:14) Георгий Вербицкий — А какую ссылку? Скажите пожалуйста, я честно говоря уже не помню, не могу понять, что вы имеете в виду.

(01:33:22) Вопрос участника – Как вас найти в ВК?

(01:33:25) Георгий Вербицкий – В ВК у меня нет публичной связи со мной, потому что я там обычно уже не сижу, сижу в основной в фейсбуке. В телеграм-рассылке пока нету.

(01:33:35) Вопрос участника – Какую литературу посоветуете, чтобы быстро влиться?

(01:33:43) Георгий Вербицкий – Вы знаете, как раз подпишитесь на рассылку и там будет одним из письмом именно с литературой.

(01:33:49) Вопрос участника – Очень много школ, биржевых учителей в интернете, если среди них реально обучающие.

(01:33:56) Георгий Вербицкий – Ну вы знаете, смотрите, тут про обучение реально такая история: обучить прибыльным стратегиям практически невозможно. Потому что даже люди у которых получается, как правило, для того, чтобы получалось нужно быть ими. Да, то есть нужно быть именно самим этим человеком, который эту стратегию реализует и который уже всё знает, который уверен. Как бы поэтому научить вас прибыльно торговать наверное практически никто не сможет, но можно научить повысить уровень владения инструментами, уровень вообще знаний вообще ваших знаний в принципе. И вот это всё оно, как бы смещает вероятность получения прибыли вами вверх. Вы уже с большей вероятностью получите прибыль, уже зная там какие-то ошибки, которые, какие-то ловушки, которые стоят. То есть вы по сути просто

сократите дорогу. Но всё равно дорогу нужно будет пройти самому. Всё равно всю дорогу нужно будет пройти самому, всё это нужно будет пройти самому.

(01:35:03) Георгий Вербицкий – У меня будут записаны в ближайшее время курсы, которые покрывают в том числе и вот эту часть – торговые стратегии, и вот эту часть – психологии. То есть для меня пока записан только базовый такой модуль риск-менеджмента, но он обязателен для прохождения всем новичкам естественно. «Дженералинвест»? Не знаю, достоин ли уважения, я не знаю такую компанию. Ссылку на рассылку? Ну сейчас посмотрю. А вы неправильно написали, сейчас я вам покажу как это делать. Вот правильная ссылка, но для этого вам нужно зарегистрироваться, чтобы доступна была кнопочка, вам нужно зарегистрироваться на сайте. Вы написали «George.g», а на самом деле «George.v» поэтому вас и не пускало.

(01:36:06) Вопрос участника – Как научиться, как стать специалистом по «инвест релайшнс»?

(01:36:18) Георгий Вербицкий — Ну наверное в профильных вузах экономических там, ну точно не у меня, потому что я не являюсь специалистом по «инвест релайшнс» — это очень узкая такая специфика. Учат да в экономических вузах. Ну реально рынок очень интересная конечно штука. У нас просто не знаю там достаточно много времени уже прошло, очень много баек есть, очень много интересных историй и взлётов и падений могу вам рассказать просто огромное количество. Вот, наверное время наше просто не позволяет всё это как бы закрыть. Я вижу ещё пару вопросов в общем чате.

(01:37:07) Вопрос участника – Прибыльность на американской бирже при использовании на аналогичных инструментов выше российской биржи?

(01:37:13) Георгий Вербицкий – Нет, американская биржа, она более эффективная. То есть в Америке меньше премия за риск условно говоря. А поскольку Америка – это более стабильная страна, более развитая экономика, то там по сути, как бы меньше премия за риск, чем у нас в стране. То есть у нас в стране, то есть у нас допустим депозиты под 9%, а в Америке депозиты 2-3% — это очень много считается. Ну понятно

– другая валюта естественно, поэтому и в целом торговать на Америке сложнее, чем в России, поскольку там это самый большой рынок. Я кстати сейчас вам покажу ещё вот такую картинку. Поскольку это самый большой рынок в США, то естественно там самая большая конкуренция и части спекуляций там самая сложная история. Там больше всего спекуляций, больше всего спекулянтов и больше всего людей, которые соревнуются с вами в отборе денег, вы как бы конкурируете с ними, поэтому конечно там сложнее. На российском рынке легче. Но сейчас на самом деле рынки в принципе все открытые, российский рынок открытый, поэтому западные игроки уже здесь присутствуют достаточно давно.

(01:38:38) Вопрос участника – Обещали рассказать про валюту.

(01:38:43) Георгий Вербицкий – Пишет Люда. А что обещал не помните? Я уже забыл.

(01:38:58) Вопрос участника – Есть ли принципиальное отличие для новичка фьючерсы или опционы или примерно одинаковые сложности и риски?

(01:39:03) Георгий Вербицкий – Ну конечно опционы это сложнее. Опционы это сложный нелинейный продукт, естественно он сложнее. Фьючерс – он гораздо проще, фьючерс – это просто обязательство заключить контракт в будущем, вот и всё. А опцион

– это право, но не обязательство. То есть, если вы продаёте опцион – вы продаёте страховку для наступления страхового случая, если вы покупаете опцион – вы покупаете страховку.

(01:39:30) Вопрос участника – Индивидуальный инвестиционный счёт?

(01:39:33) Георгий Вербицкий – По ИИС, ну ИИС – это как бы оболочка, то есть с точки зрения трейдинга ИИС, с точки зрения торговли вы, лучше использовать ИИС как дополнительный доход, если вы там работаете где-то вы можете открыть счёт, как очень многие зазывают брокеры, положить деньги, купить на них облигации и получить по ним доход там 10% и по ИИСу ещё вычет, если вы реально получаете хоть какой-то доход, параллельно где-то работаете. Я работаю только на себя, поэтому у меня