Курс обучения трейдингу MASTERS of RISK — эксклюзив на нашем блоге. За несколько лет по курсу MASTERS of RISK было обучено более ста трейдеров и их результативность только положительная.

Обучение на курсе MASTERS of RISK выведет вашу торговлю на новый уровень, по утверждениям трейдера, который проводит обучение-уже через несколько месяцев ученики берут счета в управление и их сами ищут инвесторы…

Стоимость обучения 1000 $ Для наших читателей —бесплатно

Программа обучения трейдингу на курсе MASTERS of RISK:

Вот один из отзывов:

А сейчас предлагаем вам ознакомится методичкой по курсу MASTERS of RISK

Переприор

Среди многих способов торговли, мы пришли к выводу, что на рынке рационально торговать, используя такое явление, как переприор. А именно, торговля от переприора в одном направлении до переприора в обратном направлении — это и есть путь к успеху.

Итак, что же такое переприор?

Переприор (далее сокращ. — ПП) — это слом тенденции, смена приоритета, нарушение трендовой структуры на рынке, путем обновления обоснованного экстремума (Low — для Up тренда и High — для Down тренда), где предположительно находятся или находились бы стоп-лоссы умных участников, которые стоят за границами накоплений. Другими словами, переприор — это появление цены именно в этих местах. (Если мы говорим о тайм-фрейме Н1, то желательно, чтоб накопление, по времени, было не менее 10 часов). А накопления это и есть экстремумы, только на старших тайм-фреймах. Так же, их можно называть объемными узлами, что тоже дает право претендовать на обоснованное место для стоплосса.. На первый взгляд все просто, но как показывает практика, многие студенты не умеют четко и быстро определять эти места на графиках. Возможно, это связано с высоким уровнем шума рынка на младших тайм-фреймах, или же с личными недостатками образования каждого из них, но в данной методичке, в процессе изложения материала, мы попытаемся свести воедино все правила поиска и отбора переприоров, а также их торговли, вместе с наглядными примерами, как нужно делать, а как — нет. Хотим отметить, что делать мы это будем без просмотра ленты, стакана, прочих индикаторов — лишь чистый график вместе с пониманием рынка через призму сведения ордеров.

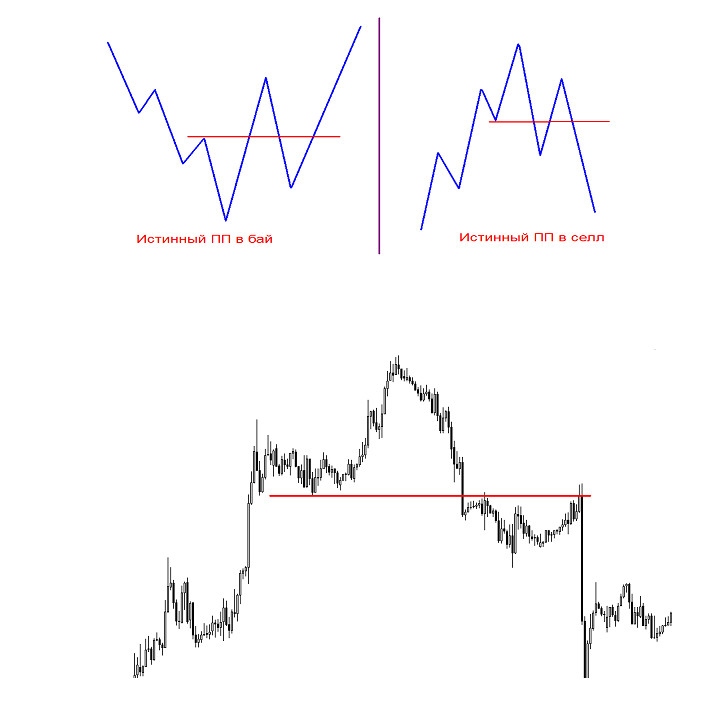

Мы отмечаем 2 типа переприоров: 1) истинный переприор и 2) ранний переприор. Истинный ПП лучше всего определяется на тайм-фреймах Н1 и выше — в тех местах, где стоит обоснованный стоп-лосс, после срабатывания которого будет происходить смена трендовой структуры (отмены прежнего сценария и нашей потенциальной сделки в том числе). Ранний же ПП смотрится на более низких временных рамках, а именно М5 (М15) и он НЕ всегда будет в местах обоснованных стоплосов участников рынка. Таким образом, для нас приоритетный уровень — это место установки обоснованных стоп-лоссов игроков на рынке, после срабатывания которых, с большой долей вероятности, будет движение в сторону пробития, то есть по факту будет сформирован ПП.

Ниже показаны схемы истинных и ранних ПП:

Истинные ПП:

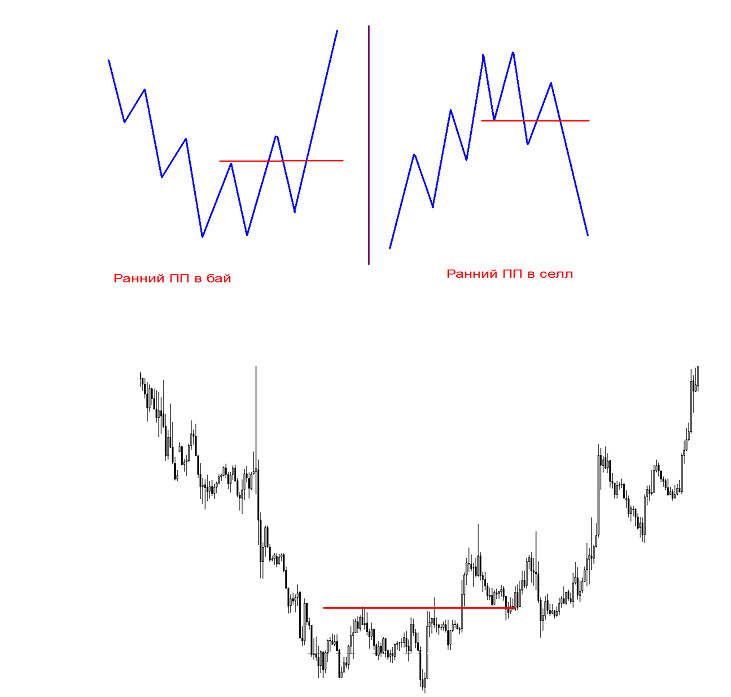

Ранние ПП:

Примечание 1: на ТФ Н1 мы также можем увидеть ранний ПП. Они совпадут с ПП на М5.

Примечание 2: переприоры работают в обоих направлениях, но только зеркально противоположно.

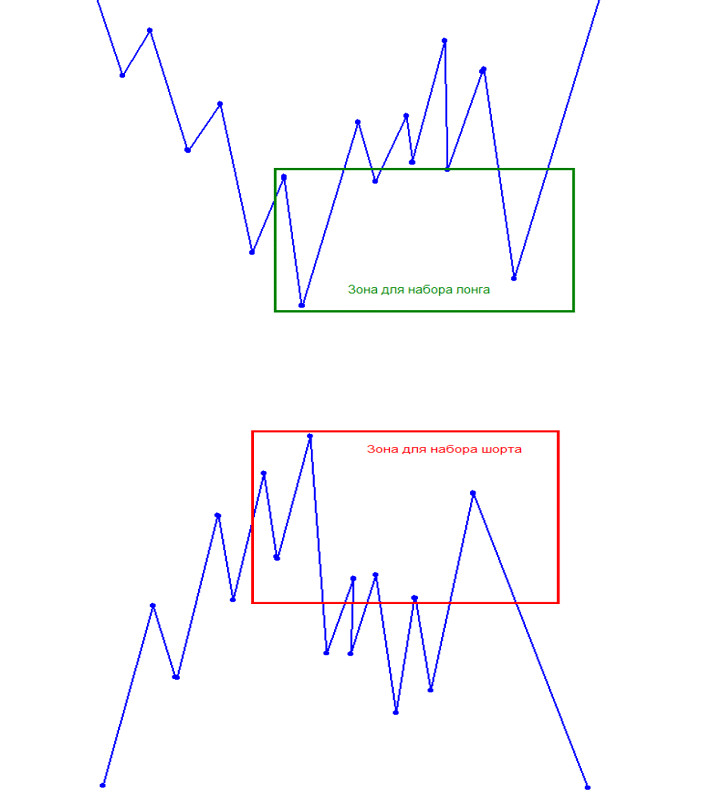

В момент формирования ПП (другими словами срабатывания стоп-лоссов) появляются те, кто торгует на пробой последнего экстремума, и в принципе — это правильно. Так как после появления ПП, вся зона от последнего Low (для падающего рынка) и последнего High (для растущего рынка) до места пробития приоритетного уровня, становится зоной для набора позиции (скрины схем ниже):

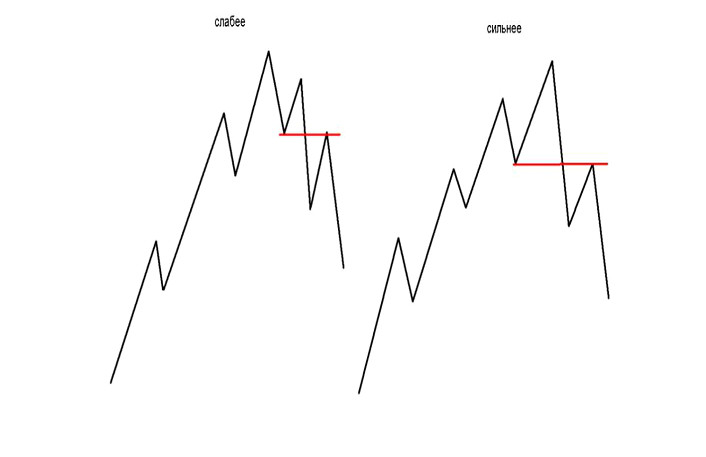

Помимо видов переприоров, существуют еще и модели, характерные для переприора (слома тенденции). Их две: модель собственно самого переприора и модель “слома”. Слом указывает на менее проявленную тенденцию смены направления. То есть модель “Переприор” — мы считаем как модель сильнее, а “слом” — слабее.

Сначала давайте разберемся со второй схемой (справа) — “Переприор”, которая содержит в себе две подсхемы. Обе они являются полноценными и хорошо просматриваются на одном и том же таймфрейме одновременно. Итак, первая подсхема — это объем борьбы перед сломом тенденции или ранний объём борьбы.

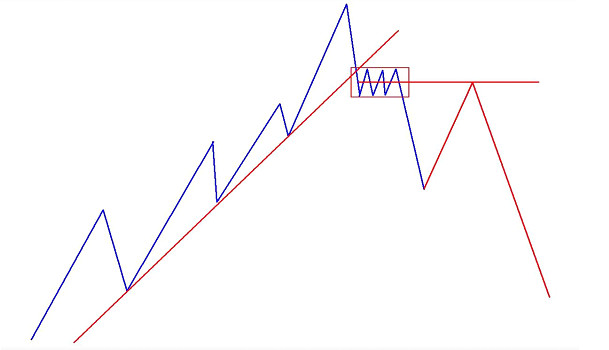

Схема No 1 — Переприор с объемом борьбы перед сломом, он же ранний ПП.

Когда мы имеем восходящую тенденцию на рынке (это повышающиеся МАХ и MIN) и если берем во внимание трендовую линию, которую проводим по повышающимся Low, для нас приоритетным уровнем является последний Low в восходящей тенденции. После пробития трендовой линии, когда образуется объем борьбы (борьба заключается в том, что те, кто еще не покрыл свои покупки “с низов”, будут желать видеть цену выше, и будут настаивать на продолжении тенденции вверх, при этом подставляя бай лимиты на границе трендовой линии, дабы не допустить “графического” пробития линии тренда и не создать наплыва рыночных продаж. С другой стороны, те, кто распределился (занял шортовую позицию) в верхней части графика и ожидает снижение цены, чтобы пофиксить свой профит где-нибудь пониже, будут давить сел маркетами, заполняя при этом, биды покупателей и + будут выставлять аски сверху, дабы создать лимитный барьер (часто это называют “плитой”), состоящий из отложенных ордеров на продажу. Когда цена выходит вниз, + пробивает последний приоритетный уровень (вышеупомянутый Low) для нас это означает смену растущей тенденции в тенденцию продаж или так называемый — переприор. Теперь мы можем с уверенностью продавать от нашего объема борьбы или выше его, так как на рынке сформировалась свежая зона продаж).

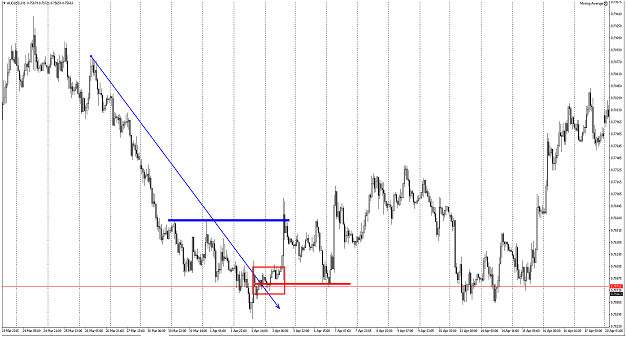

Ниже представлены скриншоты к данной схеме. В качестве рабочего тайм — фрейма выбран только часовой, с целью показать отработку этой схемы на реальном графике, а не предоставить убеждения, что данные ситуации находятся сплошь и рядом на тайм-фреймах от М1 и до месячного графика. Каждый из нас выбирает свой рабочий тайм- фрейм.

Далее рассмотрим вторую подсхему модели Переприор — объём борьбы на сломе (после слома). По сути, как уже говорилось выше, это тоже самое что и подсхема 1, но мы умышленно решили вынести на рассмотрение, дабы показать, что объёмы борьбы также как и переприоры, бывают ранние и истинные.

Схема No2 — Переприор с объемом борьбы на сломе (после слома), он же истинный ПП.

Итак, когда мы имеем восходящую тенденцию на рынке (повышающиеся МАХ и MIN) и если берем во внимание трендовую линию, которую проводим по Low, для нас приоритетным уровнем является последний Low в восходящей тенденции. После пробития трендовой линии, когда образуется объем борьбы (борьба заключается в том, что те, кто еще не покрыл свои покупки “с низов”, будут желать видеть цену выше, и будут настаивать на продолжении тенденции вверх, при этом подставляя бай лимиты на границе трендовой линии, дабы не допустить “графического” пробития линии тренда. С другой стороны, те, кто распределился в верхней части графика и ожидают снижение цены, чтобы пофиксить свой профит где-нибудь ниже, будут давить сел маркетами, заполняя биды покупателей + выставляя аски сверху, дабы создать лимитный барьер, состоящий из отложенных ордеров на продажу. Когда цена выходит вниз, + пробивает последний приоритетный уровень (вышеупомянутый Low) для нас это означает смену тенденции в продажу или так называемый переприор. Теперь мы можем с уверенностью продавать от нашего объема борьбы или выше него. Отличие данной схемы от предыдущей, заключается лишь в местоположении объема борьбы. В первой схеме он находится выше слома (ПП) и называется ранним, а во второй схеме — это уже истинный объем борьбы, так как лежит на (под/над) сломом. Это именно так, из-за совместимости таймфреймов и фрактальности рынка.

Ниже представлены скриншоты к данной схеме. В качестве рабочего тайм-фрейма выбран только часовой, с целью показать отработку этой схемы на реальном графике, а не предоставить убеждения, что данные ситуации находятся сплошь и рядом на тайм-фреймах от М1 и до месячного графика. Каждый из нас выбирает свой рабочий тайм-фрейм.

Схема No 3 — “Слом”

Что касаемо данной модели слома трендовой структуры, то хочеться сказать, что слабее она тем, что своим недо-High (недо-Low — для даун тенденции) показывает нам то, что умные игроки уже либо вышли с позиций ориентированных на текущую тенденцию, и возможно даже уже перевернулись в направление противоположной, ожидающей тендеции. Но “беда” в том, что это видят и некоторые участники толпы, поэтому “залоченных” в этом участке графика меньше, что не есть нам выгодно.

Ниже представлены скриншоты к данной схеме. В качестве рабочего тайм — фрейма выбран только часовой, с целью показать отработку этой схемы на реальном графике, а не предоставить убеждения, что данные ситуации находятся сплошь и рядом на тайм-фреймах от М1 и до месячного графика. Каждый из нас выбирает свой рабочий тайм- фрейм.

И на завершение важная деталь: в боковиках смена трендовых структур происходит многократно и пытаться торговать ПП бессмысленно.

удалено по запросу правообладателя

Доброго времени суток как можно получить курс ?

тут есть

Если не успел взять ссылку, можно у вас через почту взять? Очень хочется посмотреть этот курс! Благодарю заранее!!!

Добрый день. Так же не успел скачать курс. Пожалуйста, вышлите мне на почту! Буду очень благодарен!

На блоге удалено п требованию правообладателя 🙁 Но в сети есть магазин сами там берем ингода материал.

Я тут купил за копейки этот курс